Strategi Manajemen Risiko Perusahaan Modal Ventura

Belajar dari kesalahan Softbank terhadap portofolio unggulan mereka

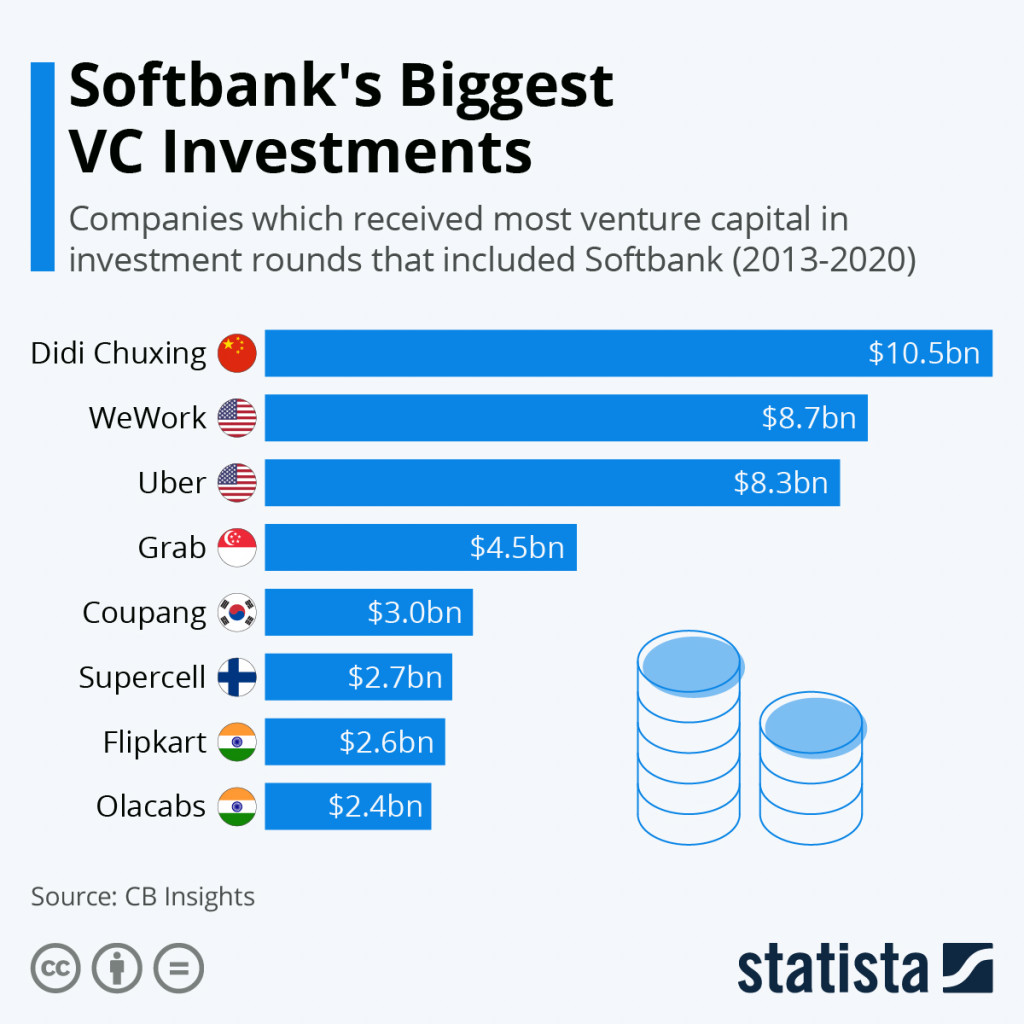

Konglomerat digital Jepang Softbank, melalui kendaraan investasinya, Vision Fund, sepanjang tahun 2013-2020 telah menggelontorkan pendanaan senilai hampir $10,5 miliar untuk perusahaan ride hailing Didi Chuxing, WeWork ($8,7 miliar), Uber ($8,3 miliar), dan Grab ($4,5 miliar).

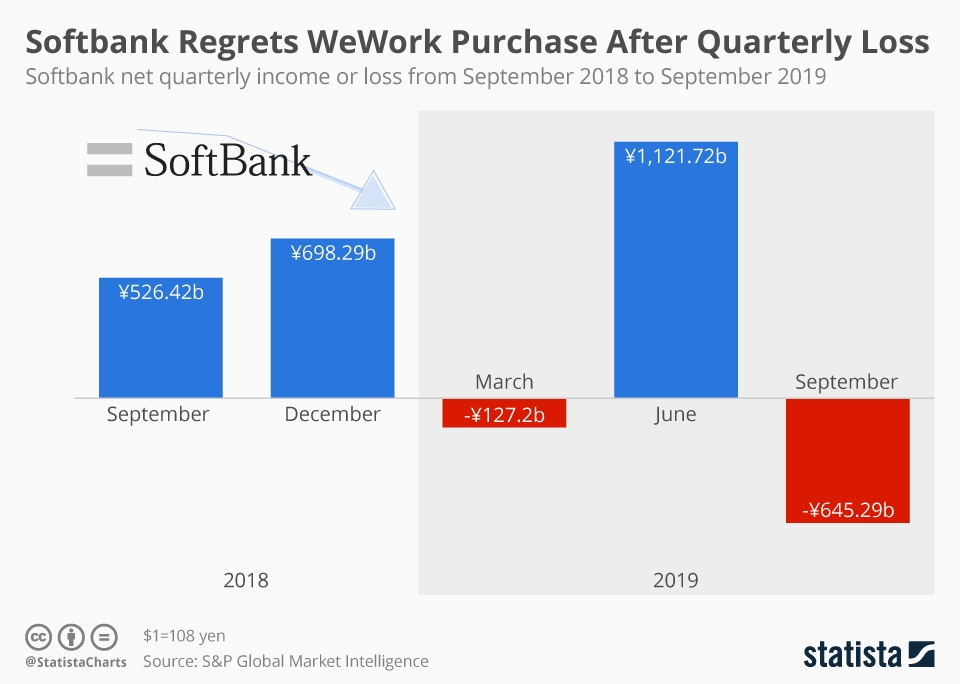

Nama-nama populer tersebut telah berhasil meraih valuasi raksasa dengan mengedepankan konsep growth dan ekspansi besar-besaran. Namun "kericuhan" yang menimpa WeWork tahun 2019 lalu, memberikan dampak negatif ke Softbank sebagai pendukung terbesar.

Tercatat Softbank membukukan kerugian bersih sebesar $6,4 miliar, mayoritas karena dampak pengurangan valuasi WeWork.

Apa yang terjadi dengan Softbank menjadi wake-up call bagi para investor secara global. Tidak hanya mengubah fokus dan mulai meninggalkan konsep growth at all cost, kebanyakan perusahaan modal ventura juga mulai fokus ke startup yang benar-benar berbasis teknologi.

Menurut CEO Prasetia Dwidharma Arya Setiadharma, setiap investor yang mengandalkan diversifikasi portofolio perlu disiplin dalam hal alokasi investasi.

"Jika uang [investasi] itu berasal dari Vision Fund [yang berdana total] $100 miliar, maka saya akan mengatakan investasi di WeWork memiliki eksposur yang masif pada dana tersebut. Softbank bermain di 'liga besar', jadi pasti kegagalannya jauh lebih terbuka," kata Arya.

Perusahaan modal ventura seperti Softbank pernah memiliki keuntungan besar dengan Alibaba, tetapi "gagal" dengan WeWork. Untuk itu kali ini kami membahas bagaimana investor memitigasi risiko agar tetap bisa menjalankan bisnis dan berinvestasi secara sehat.

Pengelolaan risiko

Venture capital (VC) berinvestasi di salah satu kelas aset paling berisiko, yaitu startup. Menurut Shikhar Ghosh, Profesor Harvard Business School, dalam waktu 10 tahun terakhir 70% startup gagal. Semua kegagalan startup berasal dari keputusan yang dibuat perusahaan.

Idealnya, penilaian dan skenario mitigasi risiko dilakukan sejak pra-investasi hingga tahap investasi untuk menentukan keberhasilan. Itu sebabnya VC biasanya melakukan uji kelayakan (due diligence) yang mendalam sebelum dana diberikan.

"Setiap investasi tidak ada jaminan pasti akan return, tetapi jika kita berjalan bersama para startup dengan visi dan values yang sejalan dan menghasilkan produk atau layanan yang bisa membuat orang senang dan terbantu, hal tersebut sudah menjadi kenikmatan yang hebat. Financial return itu bonus-nya," kata Managing Partner UMG Idealab Kiwi Aliwarga.

Kiwi menambahkan, setiap venture capital memiliki visi dan cara unik dalam hal melakukan investasi. UMG Idealab mengklaim berinvestasi dengan melihat alignment visi dan values dari para founder juga co-founder.

Di sisi lain, Indogen Capital mencoba fokus di tiga pondasi utama, yaitu unit economics, trend, dan exit market. Untuk tren, penyesuaian harus dilakukan untuk beradaptasi dengan perubahan terkini di pasar. Sementara penilaian unit economics dan exit market selalu konsisten dilakukan sejak hari pertama.

"Unit economics sangat penting untuk mengidentifikasi path to profitability dari sebuah startup. Dari sini juga kita bisa menilai apakah startup tersebut memiliki potensi untuk mencapai long-term competitive advantage atau tidak," kata Managing Partner Indogen Capital Chandra Firmanto.

Meninggalkan konsep growth at all cost

Apa yang terjadi dengan Softbank dan WeWork telah mengubah persepsi VC yang kebanyakan fokus ke growth. Meskipun cara ini berhasil untuk mengakuisisi lebih banyak pelanggan dengan cepat, proses yang panjang dan kebutuhan biaya yang besar menjadikan startup kesulitan untuk mendapatkan profit.

Relevansi growth at all cost juga dipertanyakan kebanyakan VC saat ini. Di zaman sekarang, capital sudah tidak lagi menjadi barang langka. Akibatnya growth story sudah tidak menjadi menarik, jika dibandingkan 10 tahun lalu ketika pendanaan VC masih terbilang jarang ditemukan.

"Untuk ke depannya, perusahaan yang bisa menunjukkan kemampuan menjadi perusahaan yang sustainable dalam jangka panjang adalah yang akan menarik bagi kebanyakan investor," kata Chandra.

Hal senada diungkapkan Kiwi. Meskipun tidak mempercayai konsep growth at all cost, namun selalu ada batasan untuk pertumbuhan.

"Fokus pertama kami tidak tentang profit, tapi seberapa besar kita bisa membantu orang lain atau perusahaan lain dan memberikan kepuasan hati. I believe profit will follow if we deliver smile first to user and customers," kata Kiwi.

Menurut Arya, meskipun konsep growth at all cost tidak memberikan efek positif untuk startup dan VC, namun konsep hyper-growth masih cukup relevan untuk diterapkan, selama pertumbuhan bisa menciptakan hambatan untuk masuk (barrier entry).

Contoh barrier entry adalah “biaya pengalihan” yang harus dikeluarkan pelanggan untuk beralih ke produk atau layanan kompetitor. Meskipun demikian, pertumbuhan berlebih ini harus masuk akal dalam hal biaya.

"Misalnya jika startup menghabiskan $1 untuk mendapatkan 1 pelanggan potensial, pelanggan itu lebih baik memiliki nilai jangka panjang lebih dari $1. Nilai tersebut belum tentu [tentang] berapa banyak pelanggan akan membayar kepada perusahaan, tetapi bisa jadi berapa banyak orang lain bersedia membayar untuk memiliki akses ke pelanggan, misalnya dengan memanfaatkan Google Ads," kata Arya.

Dukung semua portofolio

Setelah mengakui kesalahan saat berinvestasi ke WeWork, satu pelajaran penting yang didapatkan Masayoshi Son adalah jangan fokus ke satu startup secara berlebihan.

Jika VC memiliki portofolio yang memiliki potensi dan peluang untuk tumbuh secara cepat dan positif, upayakan untuk menyeimbangkan fokus dan memperhatikan investasi ke portofolio lainnya. Jadikan kesuksesan yang dimiliki salah satu portofolio sebagai success story, namun jangan menjadikan startup tersebut startup utama untuk berinvestasi.

"Yang perlu diperhatikan VC agar terhindar dari masalah ini adalah stay true to your belief , sacrifice for your caused and go the extra mile. Jika para founder startup tidak bersedia mengorbankan kepercayaan dan visi mereka, there is no reason for VC to invest," kata Kiwi.

Saat kondisi seperti ini, portofolio VC membutuhkan tidak hanya strategic support tapi juga moral support. VC sebaiknya membantu mereka fokus untuk bertahan dan relevan, serta untuk long term goal.

"Secara strategis, kita memberikan masukan kepada portofolio untuk course correct direction daripada perusahaan [gagal] terlebih dahulu. Setelah itu, kita juga fokus membantu dari segi operasional. Dari segi bantuan moral, kita mencoba semaksimal mungkin untuk selalu accessible terhadap semua founder dengan melakukan komunikasi [secara] konstan," kata Chandra.

Sign up for our

newsletter

Premium

Premium