Layanan "Credit Scoring" CredoLab Manfaatkan Metadata Ponsel

Telah mendapatkan izin pengaturan dari OJK sebagai penyedia IKD. Berencana merampungkan penggalangan dana Seri A tahun ini

Dalam artikel DailySocial sebelumnya disebutkan, saat ini makin banyak institusi perbankan yang memercayakan cara dan kualitas skor kredit di startup fintech. Bank memang tidak bisa sedinamis startup fintech, namun tidak menutup kemungkinan untuk berkolaborasi dengan tetap taat ke asas prudent. Hal ini bisa dilihat dengan berbagai kolaborasi dalam penyaluran kredit produktif untuk usaha mikro dan terdaftar sebagai peminjam fintech.

Melihat potensi tersebut, makin banyak startup fintech yang menawarkan teknologi credit scoring, salah satunya adalah startup fintech Singapura, CredoLab, yang mulai merambah pasar Indonesia. Dengan memanfaatkan metadata perangkat mobile, CredoLab mengklaim mampu menghasilkan digital credit scorecard yang akurat dan relevan.

Kepada DailySocial, Chief Product Officer CredoLab Michele Tucci mengungkapkan, dengan memanfaatkan sumber data alternatif, perusahaan memberi kesempatan perbankan dan lembaga keuangan non-perbankan kekuatan untuk menjamin permohonan dari kalangan unbanked dan underbanked dengan prediktabilitas tinggi, akurasi tinggi, dan perlindungan privasi penuh secara real-time.

Didirikan tahun 2016 lalu oleh Peter Barcak (CEO & Co-Founder), Greg Krasnov, dan Adrian Chng, kini CredoLab memiliki 16 klien dan tersebar di 19 negara. Di Indonesia CredoLab telah memiliki 7 klien.

"Sejak 2016, Credolab telah menghasilkan hampir $ 1 miliar dalam pinjaman yang dikeluarkan setelah menganalisis sekitar 1 triliun titik data di 16 negara. Klien kami telah melihat 20% lebih tinggi untuk persetujuan nasabah bank baru, pengurangan 15% dalam kredit macet, dan penurunan 22% dalam tingkat penipuan," kata Michele.

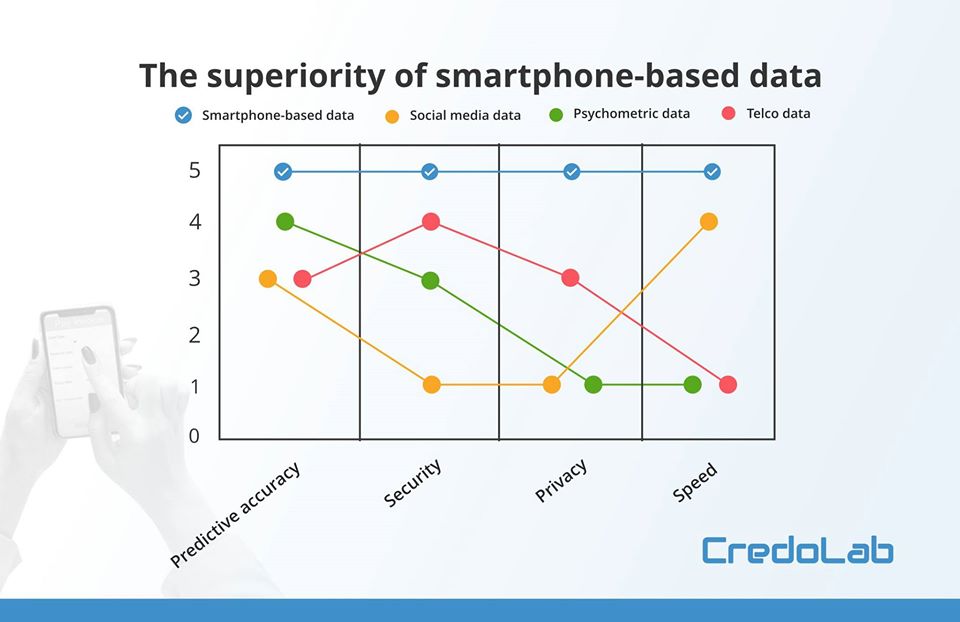

Data berbasis smartphone

Sesuai misinya, CredoLab mencoba membantu lembaga keuangan membuat keputusan kredit yang lebih baik. Perusahaan juga ingin mendefinisikan kembali cara bank melihat kelayakan kredit dengan memberikan mereka akses data perangkat seluler.

Untuk model bisnis, CredoLab menerapkan pay-per-use atau bayar saat menggunakan. Lembaga keuangan dapat membayar biaya pengaturan satu kali dan kemudian biaya per skor yang diminta, tergantung pada volume yang dihasilkan. Biaya pengaturan platform adalah biaya satu kali mencakup integrasi SDK, pengembangan scorecard digital pertama dan fine-tuning untuk 12 bulan berikutnya.

"CredoLab menggunakan data smartphone untuk menghasilkan skor perilaku bagi pelanggan yang memperkirakan kemungkinan gagal bayar. Dengan mengakses metadata perangkat secara anonymous, teknologi AI yang disematkan bisa memberdayakan algoritma yang kemudian dikirimkan kepada institusi keuangan hasil tersebut dalam hitungan detik," kata Michele.

Algoritma CredoScore tersebut diklaim bisa menghasilkan ribuan titik data dan mengubahnya menjadi lebih dari 1 juta fitur. Hasilnya adalah skor yang dapat digunakan bank, perusahaan pembiayaan konsumen, pemberi pinjaman P2P, pemberi pinjaman otomatis, perusahaan asuransi, dan setiap pemain Fintech atau dompet digital yang tertarik untuk menawarkan produk pinjaman tanpa jaminan kepada para penggunanya.

Dengan demikian, perusahaan tidak hanya membuka segmen pelanggan baru untuk bank dan lembaga keuangan, tetapi juga menurunkan biaya risiko, waktu pemrosesan, dan meningkatkan Koefisien Gini (Gini Coefficient) secara signifikan.

Rencana usai kantongi izin dari OJK

Saat ini CredoLab telah mendapatkan izin pengaturan dari OJK dan mengklaim sebagai satu-satunya penyedia IKD yang berwenang untuk mengakses data seluler untuk tujuan penilaian kredit. Izin yang diperoleh menjadi prestasi tersendiri bagi CredoLab dalam waktu tiga tahun terakhir. Ke depannya perusahaan akan terus berinvestasi dalam meningkatkan teknologi sesuai dengan peraturan OJK dan sejalan dengan meningkatnya permintaan kredit konsumen.

Perusahaan juga memiliki rencana menggunakan kombinasi data pihak pertama yang telah dikumpulkan dari perangkat smartphone dengan data privasi yang disetujui dan diizinkan dari mitra terpilih. Tujuannya membantu lembaga keuangan, perusahaan asuransi, dan ritel menjangkau pelanggan yang tepat, pada waktu yang tepat, dan dengan penawaran yang tepat.

Perusahaan telah mengumpulkan pendanaan Pre-Seri A senilai $3,1 juta dan berniat untuk menutup putaran Seri A senilai $3 juta pada kuartal pertama tahun ini.

"Dengan memanfaatkan teknologi CredoLab, semua lembaga keuangan perbankan dan non-perbankan Indonesia kini memiliki kepercayaan untuk menyertakan lebih banyak orang dalam layanan keuangan dengan persyaratan yang adil, privasi data pengguna dan mengendalikan risiko," tutup Michele.

Sign up for our

newsletter