Catatan tentang Industri Fintech Indonesia di Paruh Pertama 2019

Mulai dari dinamika industri, peran asosiasi, hingga perkembangan regulasi

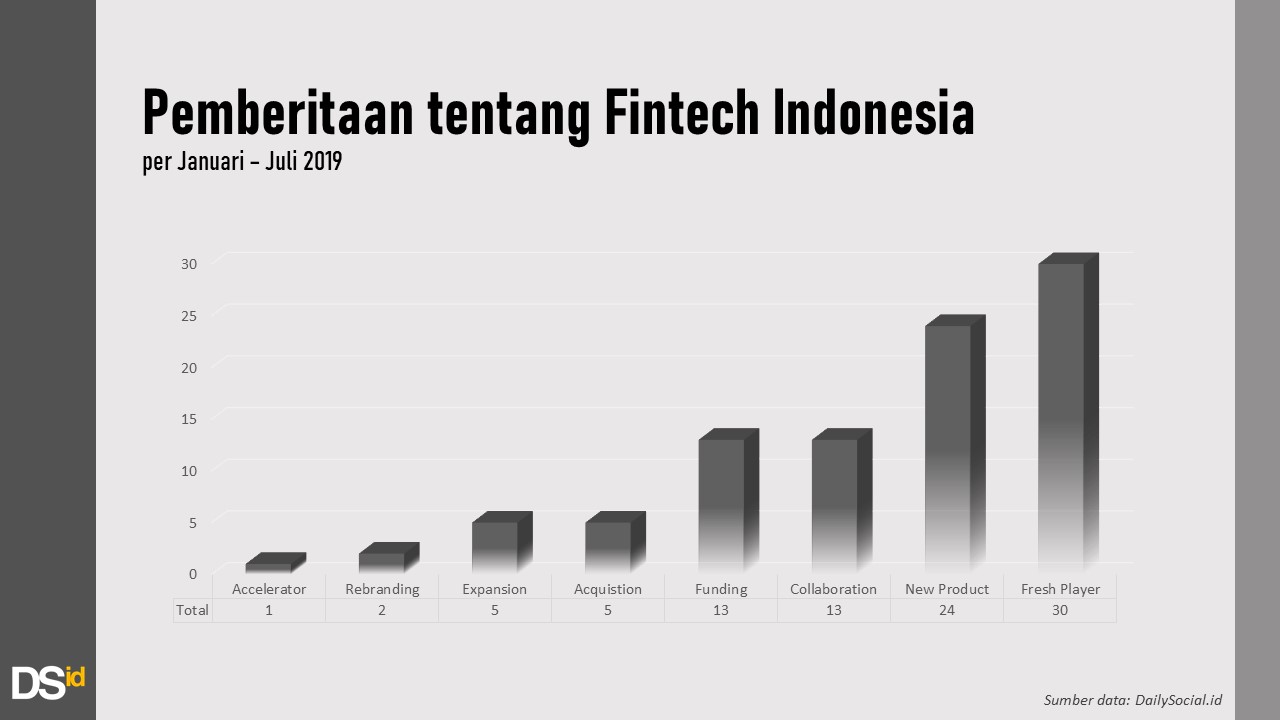

Teknologi finansial (fintech) menjadi salah satu lanskap yang paling atraktif di Indonesia. Mulai dari unicorn sampai pemain baru, silih berganti menghadirkan inovasi produk keuangan digital. Di paruh pertama tahun 2019, DailySocial mencatat berbagai informasi mengenai dinamika industri tersebut. Di antaranya berita mengenai pemain baru (30), produk/fitur baru (24), kolaborasi antar perusahaan (13) hingga pendanaan ke startup fintech (8).

Mengenai pemain baru yang hadir cakupannya cukup beragam. Ada yang bermain di sub-sektor p2p lending seperti Amalan, e-money seperti Zipay, agregator seperti Aiqqon, hingga pemodal ventura seperti BRI Ventures yang akan fokus berinvestasi ke fintech.

Untuk pendanaan startup fintech, hingga Juli 2019 ada 13 transaksi. Kendati sebagian besar tidak menyebutkan nilainya, dari 4 startup yang membeberkan nominal didapat total dana $22,3 juta. Sebanyak 7 transaksi merupakan putaran tahap awal, sisanya merupakan Seri A dan Seri B.

Jika dibandingkan dengan tahun lalu, seperti yang diulas dalam Fintech Report 2018, jumlah transaksi memang meningkat kendati secara total nilai justru jauh di bawahnya. Di periode yang sama, Modalku (seri B), CekAja (seri C), Investree (seri B), dan Kredivo (seri B) berhasil membukukan lebih dari $80 juta.

Sorotan lain ialah mengenai kolaborasi yang kian intensif, baik sesama pemain digital maupun bersama institusi konvensional. Sebagai contoh, GoPay berkolaborasi dengan Google untuk menghadirkan opsi pembayaran di Google Play. LinkAja bantu Pemkot Banyuwangi untuk tingkatkan efisiensi pembayaran pajak. Ovo kerja sama dengan sejumlah fintech lending untuk hadirkan fitur cicilan tanpa kartu kredit.

Kolaborasi ini, selain meningkatkan kapabilitas layanan, dinilai efektif untuk menjaring segmentasi pelanggan yang lebih luas.

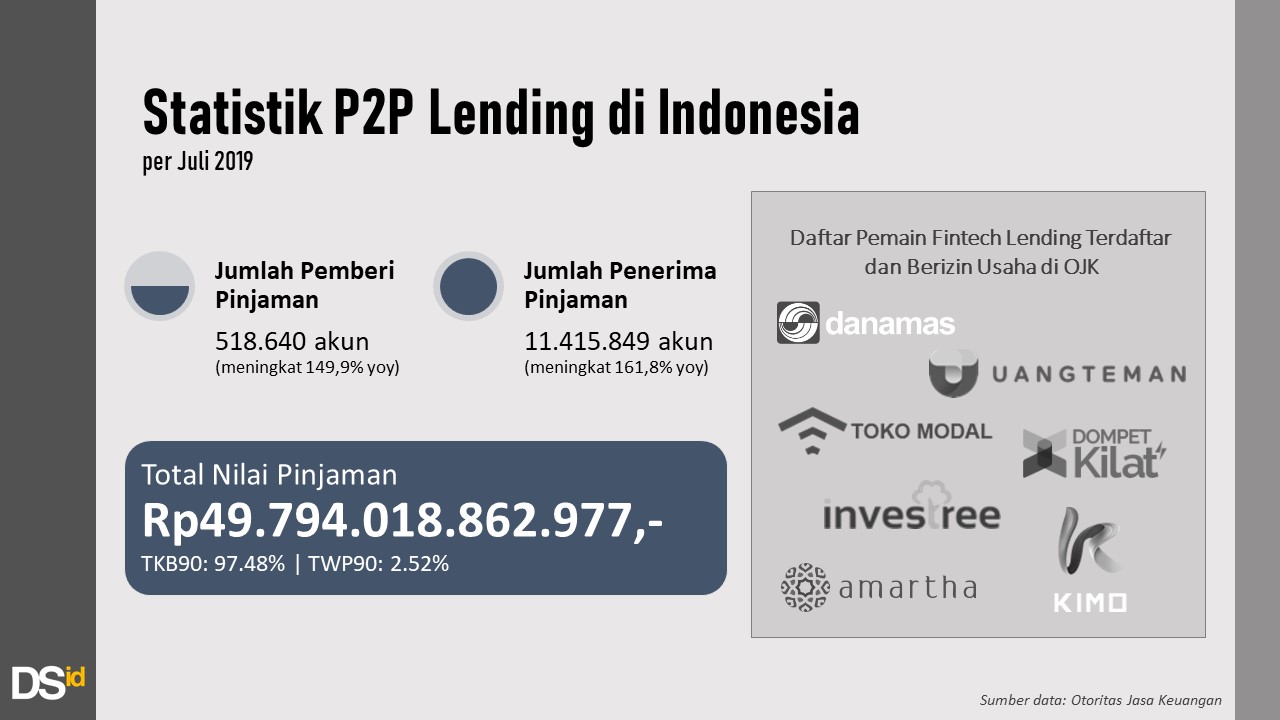

Fintech lending berizin OJK

Per 7 Agustus 2019, ada 127 pemain fintech lending yang berstatus terdaftar di OJK –sebanyak 9 di antaranya sajikan jenis layanan berbasis syariah. Yang baru, tahun ini OJK juga mulai memberikan jalan bagi para pemain untuk mendapatkan status “izin usaha”, sebagai level berikutnya setelah menggaet status “terdaftar dan diawasi”.

Hingga tulisan ini diterbitkan, ada 7 pemain yang sudah mendapatkan izin usaha yakni Danamas, Investree, Amartha, Dompet Kilat, Kimo, Tokomodal dan UangTeman.

Secara keseluruhan untuk lini bisnis p2p lending OJK mencatat terjadi pertumbuhan transaksi. Setidaknya hingga Juli 2019 nilai pinjaman yang digelontorkan sudah mendekati 50 triliun Rupiah dengan tingkat TKB90 yang cukup apik. Partisipan, baik dari sisi peminjam dan pemberi pinjaman, juga terus bertambah.

Sebagai informasi, TKB90 adalah ukuran tingkat keberhasilan penyelenggara p2p lending terkait penyelesaian transaksi dalam jangka waktu maksimal 90 hari sejak jatuh tempo. Sementara TKW90 adalah ukuran dari non performing loan atau gagal bayar, yakni wanprestasi dalam penyelesaian kewajiban di atas 90 hari sejak tanggal jatuh tempo. OJK meminta setiap penyelenggara untuk menginformasikan TKB90 tersebut sebagai bagian dari transparansi.

Standardisasi pembayaran QR Code

Awal Mei 2019 lalu, Bank Indonesia meresmikan QR Code Indonesia Standard (QRIS) sebagai langkah awal transformasi digital di Sistem Pembayaran Indonesia (SPI) dalam membantu percepatan pengembangan ekonomi dan keuangan digital. Sederhananya, dengan QRIS nantinya satu QR Code dapat diakses oleh berbagai layanan pembayaran – misalnya di sebuah kedai hanya cukup punya satu kode, pengguna Ovo, LinkAja atau GoPay bisa membayar dengan memindai kode yang sama.

Inisiatif ini salah satunya untuk memudahkan masyarakat sebagai pengguna, di tengah pertumbuhan layanan pembayaran digital berbasis server. Setiap tahun selalu ada platform baru, kendati lebih sedikit dibanding tahun lalu, sepanjang Juli 2019 sudah ada 3 perusahaan yang sudah mengantongi lisensi e-money, yakni OttoCash, LinkAja dan Zipay.

Penguatan peran asosiasi

Awali tahun 2019, OJK menerbitkan surat penunjukan Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI) sebagai badan resmi yang mewadahi penyelenggara layanan pinjam-meminjam uang berbasis teknologi informasi (p2p lending) di Indonesia. Berdasarkan POJK No. 77/POJK.01/2016 Bab XIII Pasal 48, maka seluruh p2p lending di Indonesia wajib mendaftarkan diri sebagai anggota AFPI.

AFPI akan menjadi mitra strategis OJK dalam menjalankan fungsi pengaturan dan pengawasan para penyelenggara yang menjadi anggotanya dan berperan dalam mendukung berbagai kegiatan edukasi dan perlindungan konsumen perusahaan fintech di Indonesia.

Otoritas juga turut menunjuk Asosiasi Fintech Indonesia (Aftech) sebagai Asosiasi Penyelenggara Inovasi Keuangan Digital (IKD), bertujuan untuk membangun sistem pengawasan yang efektif. IKD di sini terkait segmen fintech yang selama ini belum diregulasi oleh OJK. Ini adalah istilah dari OJK yang menyebutnya sebagai inovasi, bukan sebagai industri. Sejauh ini baru dua industri fintech yang sudah diregulasi, yakni p2p lending dan equity crowdfunding.

“Tahun ini industri fintech, khususnya pembayaran dan pembiayaan, semakin matang, baik dari segi regulasi maupun segi ekosistem. Kita akan melihat lebih banyak kolaborasi untuk mendukung usaha menjadi pemimpin pasar,” ujar Editor-in Chief DailySocial Amir Karimuddin mengomentari perkembangan dan proyeksi industri keuangan digital Indonesia.

- Tulisan ini menjadi pengantar Fintech Report 2019 yang akan diterbitkan DailySocial dalam beberapa waktu mendatang yang mengulas secara komprehensif data dan informasi industri fintech tanah air. Agar tidak ketinggalan updatenya, silakan daftarkan email Anda untuk berlangganan di newsletter resmi DSPatch.

Sign up for our

newsletter