Meneropong Sepak Terjang Investor Tiongkok untuk Indonesia dan ASEAN

Tren di Tiongkok tidak bisa 100% direplikasi untuk kawasan yang sangat terfragmentasi ini

Tiongkok tidak hanya jadi negara ekonomi terkuat kedua di dunia, kini mereka juga menjadi pemimpin perlombaan inovasi teknologi di berbagai aspek lewat perusahaan-perusahaan internet raksasanya.

Padahal dulu negara Tirai Bambu ini dijuluki negara peniru karena menciptakan produk kloning perusahaan-perusahaan di negara Barat. Anggapan tersebut kini sudah kuno, malah trennya sekarang terbalik.

Dalam laporan yang dibuat South China Morning Post bertajuk China Internet Report 2019, contoh yang paling mudah adalah bagaimana Tiongkok mempelopori model super app. Keberhasilannya berhasil menarik pengembang lokal di negara lain untuk mengikuti, seperti Gojek, Line, Facebook, hingga Uber.

Tiongkok juga memimpin untuk social commerce dan video pendek. Pelopornya adalah ByteDance. Aplikasi kelolaannya, TikTok, berhasil menggeser Facebook di Amerika Serikat dengan jumlah unduhan tertinggi.

Penetrasi Tiongkok di Asia Tenggara

Menurut Organization for Economic Cooperation and Development (OECD), di ASEAN dengan estimasi total populasi 651 juta, rata-rata pendapatan per kapita sekitar $4.600 pada 2018. Angka tersebut setara dengan pendapatan riil Tiongkok pada 2007, mewakili kesenjangan 11 tahun antara kedua negara.

Ada kondisi dan situasi yang membuat kebiasaan orang Indonesia dan negara ASEAN lainnya kurang lebih mirip dengan Tiongkok. Contoh terdekat adalah pertumbuhan penetrasi internet dan smartphone yang masif.

Profesor Nanyang Business Boh Wai Fong menjelaskan, Tiongkok sukses karena ekonomi digital yang dilahirkan lewat aplikasi untuk smartphone. Masyarakat Tiongkok bereaksi dengan sangat positif terhadap itu, misalnya menggunakan smartphone-nya untuk belanja online.

"Orang-orang [investor] mengharapkan tren yang sama berlaku di Asia Tenggara," ucapnya dikutip dari South China Morning Post.

Laporan e-Conomy SEA 2019 menunjukkan 90% populasi di ASEAN menggunakan smartphone untuk belanja online. Padahal hampir satu dekade yang lalu, rasionya ada hanya satu dari lima orang yang bisa mengakses internet.

Diprediksi pula ekonomi digital akan tembus ke angka $300 miliar pada 2025. Artinya ASEAN adalah peluang pasar baru dengan pertumbuhan PDB yang kuat dan faktor makro yang tepat.

Pertimbangan tersebut menawarkan investor Tiongkok sebuah keyakinan baru bahwa mereka dapat membawa pengalaman dan model bisnis ala Tiongkok yang bisa direplikasi.

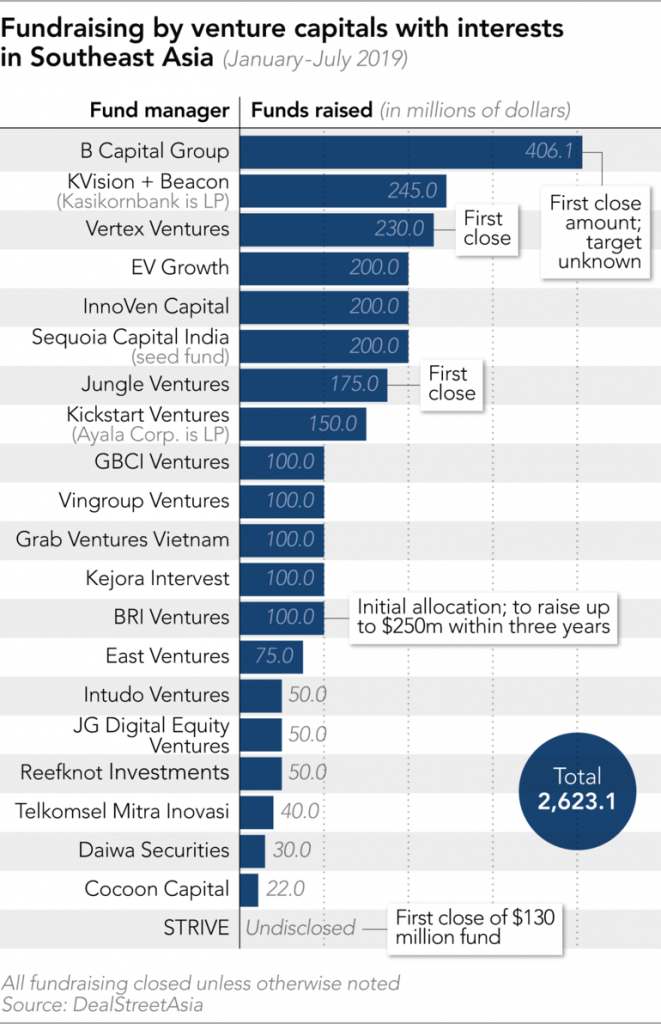

Dikutip dari Financial Times, nominal investasi dari VC Tiongkok di ASEAN naik lebih dari empat kali lipat menjadi $667 juta pada semester pertama tahun ini, dari sebelumnya $148 juta pada periode yang sama di 2018. Secara keseluruhan total investasi startup di ASEAN mencapai $3,4 miliar, naik 300 persen untuk periode yang sama.

Sebaliknya, investasi dari VC lokal untuk startup Tiongkok pada periode yang sama nominalnya jatuh hingga 60%, menjadi $9 miliar.

Dua VC terbesarnya, Qiming Ventures dan GGV Capital, telah membuat kantor perwakilan di Singapura. Keduanya merupakan investor awal untuk Alibaba, Xiaomi, dan Meituan-Dianping. Bila digabung keduanya sudah mengelola dana sebesar $10,2 miliar.

Larinya investor Tiongkok ke ASEAN, didukung oleh banyak faktor. Dari dalam negara itu sendiri, pertumbuhan ekonomi digitalnya melambat karena sudah mencapai titik dewasa.

Menurut Qiming Venture Partners, investasi di startup Tiongkok yang bergerak di telekomunikasi, media, dan teknologi sudah terlalu mahal harga sahamnya. Makanya mereka lari ke startup dengan segmen sejenis di ASEAN.

Dua perusahaan internet raksasa Tiongkok, Tencent dan Alibaba, sudah melakukannya secara tekun lewat aktivitas in-house M&A selama bertahun-tahun untuk mencetak unicorn berikutnya.

Pihak Tencent memaparkan portofolionya ada lebih dari 700 perusahaan. Sementara kompetitornya, Alibaba sekitar 350 perusahaan. Portofolio mereka yang terbukti menjadi unicorn Indonesia adalah Gojek dan Tokopedia.

"Jika Anda melihat orang Tiongkok, mereka tidak puas hanya menjadi orang nomor satu di sana. Alibaba dan Tencent, mereka semua berkembang (ke kawasan lain)," ujar Managing Partner Gobi Southeast Asia Kay-Mok Ku.

Di sisi lain, perusahaan unicorn di sana sedang dalam masa suram, investasi yang menarik senilai lebih dari $100 juta jauh lebih sedikit pada paruh pertama tahun ini. Penyebabnya karena valuasi dari IPO yang merosot dan sentimen pasar yang buruk.

Perlambatan ini dirasakan oleh perusahaan late stage dengan model bisnis yang terbukti, mencapai titik impas (break-even) dan bisa IPO. Investor khawatir ketika IPO, imbal hasil yang didapat tidak seperti yang diharapkan. Beberapa contohnya terjadi di Tiongkok.

Oleh karenanya, para investor tersebut jauh lebih hati-hati ketika ingin berinvestasi ke perusahaan baru.

Masuknya masa "Winter is Coming" ini tak lain karena dampak perang dagang antara Tiongkok dengan Amerika Serikat. Akhirnya memengaruhi investor untuk pesimis terhadap outlook perusahaan Tiongkok dan semakin meyakini untuk masuk ke negara yang aman investasi.

Asia Tenggara adalah pemberhentian pertama

Kay-Mok Ku melanjutkan, ada tiga jenis investor Tiongkok. Pertama, perusahaan raksasa teknologi yang sudah punya arm CVC sendiri. Kedua, perusahaan kapitalis ventura dengan mitra Asia Tenggara. Terakhir, mantan karyawan raksasa teknologi yang mendirikan VC mereka sendiri.

"Mereka semua melihat 'gambaran lebih besar' dan pindah ke pasar negara berkembang 'adalah jalur terlogis' untuk sekarang," kata Ku.

Menurutnya, ASEAN adalah pemberhentian pertama karena investor akan menyasar negara potensial lainnya seperti Timur Tengah dan Afrika. Bahkan ke negara berkembang lainnya, India.

Ant Financial, misalnya, baru-baru ini membuka fund khusus sebesar $1 miliar untuk mendanai startup di ASEAN dan India.

Masuknya mereka ke ASEAN adalah bentuk mitigasi risiko. Di Tiongkok, startup yang dianggap mature, adalah e-commerce, ride hailing, dan p2p lending. Oleh karenanya, pola investasinya ketika masuk ke ASEAN kurang lebih akan mirip bahwa investor Tiongkok lebih tertarik pada segmen yang consumer oriented.

"Jika kamu memosisikan diri sebagai orang Tiongkok yang buat startup di ASEAN, ada model referensinya, lebih mudah (bagi investor Tiongkok) untuk memahaminya."

Beda dengan preferensi startup yang dicari investor dari negara barat. Mereka lebih mencari startup yang fokus pada deep tech, inovasi rekayasa teknologi tinggi yang membutuhkan waktu riset dan pengembangan yang panjang.

Perbedaan preferensi ini, menandakan bahwa tidak persaingan langsung antara kedua investor tersebut. Bisa dikatakan, investor barat hanya kehilangan kesempatan emas saja.

Kemiripan Indonesia dengan Tiongkok

Kesamaan yang lekat antara Indonesia dengan Tiongkok adalah serumpun, sama-sama terletak di Asia. Kedekatan lokasi secara geografis, menjadi keuntungan terpenting buat Indonesia ketika dianugerahi sebagai 10 tahun lalunya Tiongkok. Tapi bisa bukan itu yang dipikirkan buat negara dengan ekonomi terbesar kedua tersebut.

Secara historis kedua negara punya hubungan diplomatik sejak awal terbentuknya Tiongkok. Sempat naik turun, tapi menguat sejak kepemimpinan Joko Widodo pada periode pertama hingga sekarang.

Arah pemerintahan Presiden Jokowi sedari awal adalah mengubah orientasi perekonomian ke arah digital, persis seperti apa yang dilakukan Tiongkok. Berbagai literatur yang memantapkan visi Jokowi semakin sering bermunculan. Investor Tiongkok pun ramai-ramai muncul dengan segudang pundi-pundi yang siap disalurkan buat startup.

Namun, menurut Financial Times, kedatangan mereka sedikit lebih telat karena investor lokal lebih dahulu catch up dengan prospek dalam negeri. Contohnya adalah Alpha JWC Ventures dengan Funding Societies (induk Modalku) dan OnlinePajak.

Pada 2015, saat kedua founder-nya masih sekolah di Harvard Business School, Alpha JWC mendanai Funding Societies pada tahap awal dengan nominal $1 juta. SoftBank baru masuk saat startup tersebut menggalang putaran Seri B. Kondisi yang sama juga terjadi untuk OnlinePajak yang akhirnya menarik Sequoia dan Warburg Pincus untuk berinvestasi.

Kondisi di atas kontras dengan yang terjadi di India. Di sana hampir tiap startup di-backing investor Amerika Serikat atau Tiongkok.

Jejak rekam investasi dari Tiongkok terbesar adalah lewat Alibaba yang berinvestasi ke Tokopedia pada 2017. Investasi itu mengantarkan Tokopedia sebagai unicorn, menyusul Gojek pada tahun yang sama.

Kemiripan lainnya juga bisa dilihat dari fase pergerakan startup pun juga mirip seperti yang diterangkan sebelumnya oleh Kay-Mok Ku. Tak heran, bila unicorn yang lahir di Indonesia berasal dari segmen yang paling familiar di mata investor Tiongkok.

Tren tahun depan melihat pola dari Tiongkok

Masih dikutip dari China Internet Report 2019, laporan ini juga menyoroti ambisi Tiongkok untuk memimpin jaringan teknologi 5G. Tercatat negara ini mengantongi paling banyak paten 5G, proyek percontohan 5G di 50 kota dengan populasi 167 juta.

Di samping itu, Tiongkok ingin menjadi negara terdepan untuk tiga sektor teknologi, fintech, AI, dan blockchain. Tren tersebut punya korelasi erat dengan kondisi di Indonesia.

Di sini, perkembangan fintech mulai menyebar ke vertikal berikutnya, tidak hanya terpaku di pembayaran dan lending saja. Mulai menyebar ke insurtech, wealth management, credit scoring, bahkan mulai menyeruak digital banking. Bisa dipastikan fintech tetap akan tetap menjadi topik menarik.

Sementara di Tiongkok, para incumbent, Alipay dan WeChat Pay, terus mengembangkan inovasinya dan memperluas kehadirannya di kancah internasional untuk melayani masyarakatnya saat melancong. Indonesia kebagian jatah konsentrasi, bank BUKU IV ramai-ramai gaet kedua pemain ini agar dapat melayani para turis Tiongkok.

Pun demikian untuk AI, perkembangan produk dari para pemain startupnya (seperti Qlue, Nodeflux, Kata.ai, Bahasa.ai, Snapcart) makin berkembang, berkolaborasi dengan lintas sektor industri. Fungsi AI kini makin disadari bahwa adopsi AI dapat meningkatkan efisiensi dan efektivitas manusia dalam menganalisis suatu arah bisnis dengan lebih baik lewat kolaborasi bersama mesin.

Sebagai selingan, Tiongkok bisa berkembang pesat karena kombinasi dari tiga faktor, yaitu populasi masyarakat ekonomi menengah ke atas yang berkembang pesat, kemampuan teknologi canggih, dan dukungan pemerintah yang kuat. Didukung pula dengan penetrasi internet dan smartphone yang tinggi.

Faktor di atas tidak sepenuhnya ada di Asia Tenggara, terutama Indonesia. Oleh karena itu, kembali ke premis awal: Tren di Tiongkok tidak bisa 100% direplikasi di Asia Tenggara. Alasannya singkat: ada perbedaan kebiasaan masyarakat.

Sama halnya ketika Uber atau perusahaan teknologi asal Amerika Serikat yang hendak masuk ke Tiongkok, tapi ujung-ujungnya harus menelan ludah karena banyak sisi yang sulit ditembus.

Mari tengok startup yang menyentuh unsur grassroot, yakni agritech, healthtech, dan edtech. Banyak yang meyakini ketiganya akan semakin bersinar sebab faktor pemicunya datang dari agenda pemerintah Indonesia itu sendiri yang ingin fokus ke sektor tersebut.

Pemilihan Nadiem Makarim sebagai Menteri Pendidikan dan Kebudayaan dan Andi Taufan (CEO Amartha) dan Belva Devara (CEO Ruangguru) sebagai Staf Khusus Presiden, punya kaitan dengan itu semua.

Di agritech misalnya, membandingkan Tanihub dengan Meicai. Keduanya sama-sama menghubungkan petani dengan pembeli B2B, tapi kondisi di Indonesia masih berbeda saat dihadapi dengan transaksi pembayaran.

Petani di sini masih lebih suka menerima uang tunai untuk mengurangi waktu yang dihabiskan jika harus ke bank. Dalam suatu diskusi, Co-Founder dan Presiden TaniHub Pamitra Wineka mengamini bahwa kunci yang membuat Meicai bisa tumbuh karena sistem pembayaran digital yang efisien dan terintegrasi.

Dia percaya kondisi di Indonesia akan berubah ke depannya ketika ekosistem pembayaran digital sudah makin matang dan e-wallet sudah masuk ke pedesaan.

Indonesia masih tetap bergantung investor luar

Replikasi solusi di ranah grassroot antara Tiongkok dan Indonesia tidak sepenuhnya bisa dilakukan. Lalu pertanyaan berikutnya apakah investor Tiongkok masih punya ruang untuk membesarkan gurita bisnisnya? Tentu masih ada.

Indonesia mengalami kekurangan investasi dari dalam negeri. Pemerintah berupaya mendorong investor luar untuk masuk, makanya menempatkan tugas tersebut ke kementerian yang dipimpin Luhut Binsar Pandjaitan.

Tanggapan Pendiri Lippo Group Mochtar Riady terkait strategi bakar uang yang dilakukan Ovo menjadi sorotan yang menarik. Bagaimana persepsi bangun perusahaan cara lama masih begitu melekat di Indonesia.

Agar perusahaan dapat berjalan secara berkelanjutan itu memang harus punya fondasi yang kuat agar kuat ditahan berbagai goncangan. Namun, di era teknologi cara itu kurang sejalan, yang ditekankan dalam mindset yang baru adalah mengejar pertumbuhan, lalu profitabilitas.

Selama bakar duit dengan penuh perhitungan bagaimana outcome yang ingin didapat, tentu tidak akan jadi masalah untuk menuju profitibilitas. Investor luar dengan mindset yang terbuka, bisa membantu itu.

Kesalahan yang dilakukan SoftBank dan WeWork seharusnya jadi tamparan serius untuk tidak sembarang investasi saja. Terlebih, lesunya kondisi investasi dalam negeri di Tiongkok, sekaligus sebagai tambahan catatan agar tidak melakukan kesalahan yang sama.

Berbagai kondisi ini menjadi pertanda baik, buat Indonesia dan ASEAN karena akan lebih sedikit permainan momentum. Penilaian startup di sini akan lebih realistis dan founder akan lebih membumi dan fokus pada produk yang baik.

Sign up for our

newsletter