Sepanjang Q3 2021, Startup Indonesia Bukukan Pendanaan 13,8 Triliun Rupiah

DailySocial.id mengolah data pendanaan startup sepanjang Q3 2021 berdasarkan putaran, vertikal, top 20 startup, dan top 5 investor

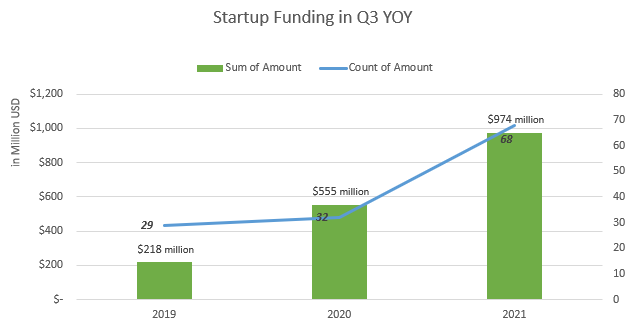

Iklim investasi di ekosistem startup Indonesia pasca pandemi menunjukkan tren yang terus meningkat. Menurut catatan DailySocial.id, didasarkan pada transaksi pendanaan yang diumumkan ke publik dan/atau dicatatkan ke regulator, sepanjang kuartal ketiga (Q3) 2021 terdapat 68 pendanaan startup yang membukukan nominal hingga $974.220.000 atau lebih dari Rp13,8 triliun dari 45 transaksi yang disebutkan nilai pendanaannya.

Secara kuantitas dan nominal, kondisi ini meningkat dibandingkan dua kuartal sebelumnya. Di Q1 2021 ada sekitar 40 pendanaan startup dengan total nilai $554.750.000, sementara di Q2 2021 ada 47 transaksi dengan nominal $750.520.000.

Jika dibandingkan dengan Q3 di dua periode tahun sebelumnya, nilai investasi yang diumumkan memiliki peningkatan hampir 2x lipat.

Hal ini menjadi indikasi menarik bahwa pandemi tetap memberikan efek akselerasi terhadap iklim investasi startup di Indonesia. Selama periode Juli s/d September 2021, ada 2 startup yang berhasil menggaet status “unicorn” dengan pendanaan barunya, yakni Xendit dan Kredivo. Blibli dan Tiket.com menjadi startup yang akhirnya mengonfirmasi saat ini valuasi mereka sudah di atas $1 miliar.

Tren pendanaan sepanjang Q3 2021

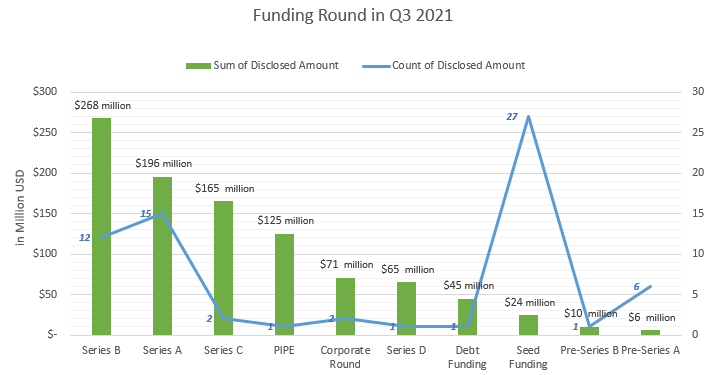

Ditinjau lebih dalam, didasarkan pada tingkatannya, putaran pendanaan Seri B di periode ini berhasil membukukan nilai paling banyak dengan jumlah transaksi yang cukup signifikan. Kecenderungan investor melakukan follow-on funding di later stage juga sebenarnya sudah tercatat sejak tahun 2020 lalu, seperti didata dalam Startup Report 2020.

Secara kuantitas, transaksi pada Q3 paling banyak berada di putaran seed dan Seri A.

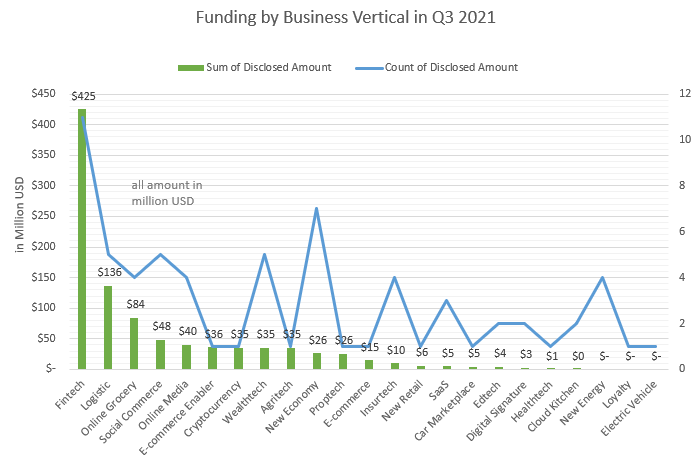

Jika ditinjau dari segmen bisnis, fintech masih mendominasi perolehan. Tren ini berlanjut sejak 3 tahun terakhir di tengah ramainya pemain yang bermanuver di setiap sub-vertikal fintech, mulai dari e-money, lending, open finance, paylater, dan sebagainya.

Sektor populer berikutnya adalah logistik. Sejak paruh kedua tahun lalu, sektor ini tampak mendapatkan perhatian spesial dari investor. Selama masa pandemi, kinerjanya meningkat sebagai infrastruktur pendukung layanan e-commerce dan online marketplace.

Dua vertikal baru yang menjadi “rising star” pada periode ini adalah online grocery dan social commerce. Selain pendanaan bagi existing startup, beberapa investor turut mendukung para pemain baru di putaran seed. Online grocery dinilai memiliki potensi pasar yang cerah dengan adanya perubahan perilaku konsumen untuk mulai memenuhi kebutuhan sehari-hari secara online.

Sektor social commerce juga dinilai relevan di tengah penetrasi e-commerce yang belum maksimal, khususnya di kota tier-2 sampai tier-4. Konsep keagenan dan pemberdayaan komunitas yang diusung dianggap relevan dengan kultur dan kondisi di banyak wilayah di Indonesia.

Startup dan investor unggulan

Dari startup yang mendapatkan pendanaan sepanjang Q3, tiga di antaranya memperoleh nilai ratusan juta dolar. Sementara 17 startup juga mendapatkan pendanaan belasan juta dolar.

Berikut daftar 20 startup dengan pendanaan terbesar, yang diumumkan secara publik, sepanjang periode Q3 2021:

| Startup | Nilai Pendanaan |

| Xendit | $150.000.000 |

| Kredivo | $125.000.000 |

| GudangAda | $100.000.000 |

| Happy Fresh | $65.000.000 |

| AwanTunai | $56.200.000 |

| Migo | $40.000.000 |

| SIRCLO | $36.000.000 |

| Pintu | $35.000.000 |

| Pluang | $35.000.000 |

| Aruna | $35.000.000 |

| DOKU | $32.000.000 |

| AnterAja | $31.000.000 |

| Evermos | $30.000.000 |

| Oy! | $30.000.000 |

| Pinhome | $25.500.000 |

| Hypefast | $19.500.000 |

| Alami | $17.500.000 |

| Segari | $16.000.000 |

| Dekoruma | $15.000.000 |

| Dagangan | $11.500.000 |

Beberapa investor juga aktif berpartisipasi dalam putaran pendanaan startup di Indonesia. Jika dilihat di periode ini, mayoritas masih didominasi oleh pemodal ventura lokal, dengan East Ventures (EV) memiliki kuantitas paling banyak.

Melalui dana kelolaannya, EV berinvestasi pada startup dari tahap awal sampai tahap pertumbuhan (growth fund). Hipotesis pada model bisnis agnostik membuatnya lebih fleksibel membantu startup-startup baru.

Investor paling aktif berikutnya adalah AC Ventures. Di beberapa kesempatan, mereka melakukan co-investment bersama EV.

| Venture Capital | Keterlibatan Investasi |

| East Ventures | 17 |

| AC Ventures | 7 |

| Jungle Ventures | 4 |

| Go-Ventures | 4 |

| Vertex Ventures | 4 |

| Alpha JWC Ventures | 4 |

| MDI Ventures | 4 |

| New Energy Nexus | 4 |

| BEENEXT | 4 |

| Insignia Venture Partners | 4 |

Hal yang mulai terlihat tahun ini adalah keterlibatan aktif kalangan angel investor. Sebagian besar hadir dari kalangan founder startup tahap akhir dan unicorn. Ada 15 putaran pendanaan startup yang di Indonesia pada Q3 2021 yang melibatkan angel investor. Jumlah ini sedikit meningkat dibandingkan kuartal sebelumnya--di Q2 2021 mereka terlibat dalam 13 pendanaan startup.

Sign up for our

newsletter

Premium

Premium