Aspire Tutup Pendanaan Seri B 2,2 Triliun Rupiah, Sediakan OS Keuangan “All-In-One” untuk UKM

Dipimpin oleh sejumlah angel investor startup lokal; di Indonesia beroperasi dengan nama Alumak

Startup neobank asal Singapura Aspire mengumumkan perolehan pendanaan seri B sebesar $158 juta (lebih dari 2,2 triliun Rupiah), dalam bentuk ekuitas sebesar $58 juta dan debt sebesar $100 juta. Putaran ini dipimpin oleh investor ekuitas pertumbuhan global yang berfokus pada fintech dengan identitas dirahasiakan.

Turut berpartisipasi jajaran investor lainnya, seperti DST Global Partners, CE Innovation Fund, B Capital Partners dan investor sebelumnya, yakni Mass Mutual Ventures, Picus Capital, AFG dan Hummingbird Ventures. Sementara, untuk investor debt berasal dari Fasanara Capital.

Putaran ini juga melibatkan angel investor dari beberapa startup fintech ternama, seperti co-founder Wise, Taavet Hinrikus; co-founder Qonto Alexandre Port dan Steve Anavi; founder Uala, Pierpaolo Barbieri; co-founder Xendit, Moses Lo; co-founder Payfazz, Hendra Kwik; dan co-founder Clara, Gerry Colyer.

Aspire didirikan pada 2018 untuk memberikan pinjaman modal kerja bagi usaha kecil hingga menengah, tetapi segera setelah didirikan, perusahaan mulai mengambil strategi multi-produk. Portofolio layanannya mencakup rekening bank untuk bisnis lintas batas (cross border), kartu perusahaan, dan pemrosesan faktur otomatis, yang semuanya terhubung ke perangkat lunak manajemen keuangan. Perusahaan juga mengoperasikan layanan penggabungan untuk perusahaan Singapura yang disebut Aspire Kickstart.

“Apa yang kami coba lakukan adalah menghubungkan layanan perbankan tradisional dengan perangkat lunak karena kami menyadari masalah terbesar, bahwa keduanya benar-benar terputus,” ujar Co-founder dan CEO Aspire Andrea Baronchelli mengutip dari TechCrunch.

Dia melanjutkan, “Kami melihat dunia yang didominasi oleh platform terintegrasi di berbagai fungsi bisnis seperti Salesforce untuk penjualan atau Slack untuk komunikasi. Kami percaya hal yang sama terjadi untuk keuangan dan kami di sini untuk membangun sistem operasi untuk ekonomi digital Asia Tenggara.”

Berdasarkan riset produk perusahaan dan wawancara dengan mitra bisnis, Baronchelli mengatakan bahwa rata-rata UKM menggunakan tujuh penyedia untuk rekening bank mereka, solusi kredit, valuta asing, manajemen faktur dan penggajian dan akuntansi. Tujuan Aspire adalah menjadi solusi terpadu dan menyeluruh untuk UKM.

Sebagian besar pelanggan Aspire mendaftar ketika mereka membutuhkan akun bisnis atau kartu perusahaan pertama mereka, dan kemudian mulai menggunakan produk lainnya saat mereka tumbuh. Untuk UKM besar yang sudah memiliki akun bisnis, Aspire mencoba menarik perhatian mereka dengan produk bernilai tambah, seperti perangkat lunak manajemen pengeluaran atau solusi kreditnya.

Kartu kredit dan pinjaman modal kerja Aspire biasanya mulai dari sekitar $50.000 dan dapat mencapai $300.000, tetapi dapat disesuaikan seiring pertumbuhan bisnis untuk meningkatkan jalur kredit. Lebih dari 10.000 akun bisnis telah dibuka di Aspire, dan secara total mereka bertransaksi sekitar $2 miliar per tahun, dua kali lipat dalam lima bulan sejak Mei 2021.

Aspire saat ini sedang mengembangkan sistem penggajian, mengingat banyak kliennya memiliki karyawan di berbagai negara. Solusi ini juga menambahkan lebih banyak fitur ke alat manajemen faktur untuk membuat pembayaran rekonsiliasi dengan saldo akun lebih mudah.

Selain di Singapura, Aspire juga beroperasi di Vietnam dan Indonesia (dengan nama Alumak). Di Indonesia, saat ini perusahaan menawarkan produk limit kredit untuk UMKM dengan nominal mulai dari Rp2 juta dengan bunga 1% per bulan. Perusahaan akan merilis layanan Akun Bisnis yang sebelumnya sudah hadir di Singapura. Produk ini memungkinkan pengusaha untuk menerima dan mengirim uang melalui aplikasi Alumak dan Kartu Visa Aspire. Di OJK, Alumak telah terdaftar di bawah aturan IKD.

Tren pembiayaan produktif

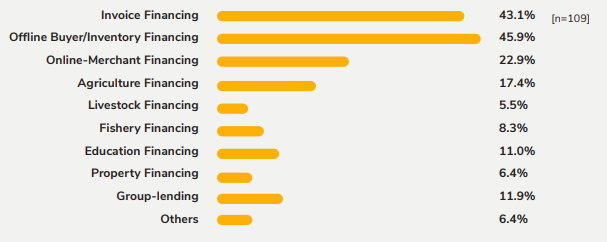

Menurut hasil survei yang dirangkum dalam laporan “Evolving Landscape of Fintech Lending in Indonesia” oleh DSInnovate dan AFPI, 75% dari responden survei (146 pemain fintech lending) menggarap sektor pinjaman produktif. Sementara 53% bermain di sektor konsumtif dan 6,8% syariah. Kendati demikian, dalam satu platform bisa saja memiliki lebih dari satu model bisnis.

More Coverage:

Dari total pemain yang bermain di sektor produktif, mayoritas menjajakan layanan melalui invoice dan inventory financing — pembiayaan ke suplier juga masuk di dalamnya.

Sektor produktif jelas lebih menjanjikan, terlebih saat ini ada sekitar 59,2 juta UMKM yang tersebar di Indonesia, hal ini tercermin dari profil mayoritas peminjam di layanan tersebut (UMKM offline dan online). Isu permodalan pun masih menjadi salah satu yang paling signifikan akibat fasilitas kredit perbankan belum sepenuhnya bisa mengakomodasi kebutuhan tersebut.

Sign up for our

newsletter