Berdarah-Darah Rebut Hati Penonton "Streaming" Video

Kompetisi pemain OTT di Asia Tenggara tidak hanya perang konten atau harga

Nafas platform OTT video regional mulai tersengal-sengal memasuki operasional tahun kelima. Asia Tenggara bisa dikatakan sulit untuk menjadi pemain yang dominan di pasar karena karakteristik konsumen yang disasar adalah suka membandingkan harga dan senang dimanja dengan berbagai pilihan. Hooq menjadi platform pertama yang tumbang dengan mengajukan likuidasi akhir Maret lalu.

"OTT video multi-pasar adalah bisnis padat modal dan membutuhkan komitmen investor jangka panjang karena jalur menuju profitabilitas penuh dengan tantangan dan membutuhkan sumber daya yang besar," ujar Managing Partner Media Partners Asia Vivek Couto dikutip dari Variety.

Dia melanjutkan, "Hooq punya keuntungan sebagai first mover ketika diluncurkan lima tahun lalu. Tetapi mungkin apa yang awalnya dianggap penting secara strategis bagi sebuah grup [Singtel] yang fokus pada pemindahan hulu ke konten karena membawa manfaat dan kedekatan dengan bisnis inti mereka [telekomunikasi], menjadi non-inti bahkan tidak penting jika diperlukan investasi lebih banyak modal untuk skala berhasil di Asia Tenggara."

Laporan keuangan Hooq pada Maret 2019 menunjukkan hasil yang kurang memuaskan. Pendapatan naik jadi $21,9 juta dari periode yang sama di tahun sebelumnya $10 juta, namun dibarengi kenaikan rugi sebelum pajak jadi $62,5 juta dari $56,6 juta.

Hooq secara implisit "menyalahkan" lanskap market dan perusahaan lain atas kejadian ini. Dalam keterangan resminya, perusahaan menyebut selama lima tahun terakhir terjadi "perubahan struktural yang signifikan dalam pasar video OTT dan lanskap kompetitifnya".

"Biaya konten tetap tinggi dan kemauan konsumen di negara berkembang untuk berlangganan meningkat naik bertahap di tengah serangkaian pilihan yang meningkat. Karena perubahan ini, model bisnis yang layak untuk platform independen OTT menjadi semakin ditantang."

Di belakang Hooq, nafas Iflix ikut tersengal-sengal sejak pertama kali beroperasi di 2014. Mereka merumahkan lebih dari 50 karyawan. CEO Iflix Marc Barnett menerangkan ini adalah respons perusahaan terhadap ketidakpastian dari dampak pandemi Covid-19 di seluruh dunia.

"Industri tidak kebal terhadap keadaan yang belum pernah terjadi sebelumnya. Keputusan kami untuk mengurangi jumlah karyawan datang setelah pertimbangan yang cermat dan dalam hubungannya dengan langkah-langkah pemotongan biaya lainnya, untuk memastikan perusahaan bertahan dalam periode yang tidak terbatas dan tidak pasti ini," tutur Barnett dikutip dari DealStreetAsia.

Dia mengungkapkan, perusahaan tetap fokus mengarahkan bisnis pada titik impas pada 2021 dan langkah-langkah tersebut adalah bagian dari strategi perusahaan agar tetap dalam jalur tersebut. "Kami secara alami melakukan semua yang kami bisa untuk mendukung staf yang terkena dampak baik secara profesional maupun pribadi."

PHK adalah pilihan Iflix untuk mengurangi beban agar rencana melantai di bursa efek Australia berjalan mulus. Australian Securities and Investments Commission menetapkan, Iflix mungkin dipaksa untuk menebus lebih dari $47,5 juta convertible loan jika tidak terdaftar di bursa pada 31 Juli 2020.

Rencana IPO Iflix sebenarnya akan berlangsung pada akhir tahun lalu, namun diundur karena perusahaan harus melakukan sejumlah efisiensi dengan merumahkan sebagian besar level senior. Sejak 2016, tercatat mereka sudah melakukan rangkaian PHK agar tetap bertahap di tengah tekanan munculnya pemain OTT global.

Upaya Barnett untuk mencapai titik impas butuh perbaikan signifikan di internal perusahaan. Kerugian bersih perusahaan melebar pada 2018 jadi $158,1 juta dari defisit $120,4 juta pada tahun sebelumnya. Alhasil, arus kas bersihnya dipersempit dengan mengurangi kas operasional pada 2018 dari $67,4 juta di tahun sebelumnya menjadi $25,5 juta.

Apa yang salah?

Analis video OTT Omdia Tony Gunnarsson memaparkan Hooq gagal karena kurang modal. Bahkan ada laporan mereka tidak dapat membayar sejumlah produksi original yang sudah direncanakan.

"Secara umum, video OTT adalah bisnis yang sangat sulit, dan sejarah internet adalah bisnis dengan rentetan layanan video yang gagal. Agar berhasil, layanan video OTT harus memiliki akses ke sumber modal yang stabil untuk membayar konten baru yang menarik, rangkaian teknologi yang layak, dan layanan pelanggan yang andal," katanya dikutip dari Campaign Asia.

Perusahaan juga harus beriklan rutin untuk mengakuisisi pengguna baru. Meski Hooq punya akses dana, dengan dukungan Singtel, Warner, dan Sony, tidak ada jaminan bakal sukses. Pada dasarnya, tanpa kontrak jangka panjang dan tanpa terikat dengan produk dan layanan lain (seperti TV kabel, kontrak seluler atau broadband), layanan video OTT tetap ada di tangan loyalitas pelanggan. Sangat sulit dijangkau.

Lima tahun sejak diluncurkan, Hooq baru menembus 1 juta pelanggan pada 2019 di lima negara. Pencapaian tersebut bukan hasil yang baik untuk layanan streaming dengan dukungan investor besar.

Pendapat lainnya diungkapkan VP Media Partners Asia Arravind Venugopal. Dia menerangkan, saat Hooq diluncurkan, semangatnya cukup kredibel dan dapat diukur. Mereka ingin memberikan konten melalui perangkat/jaringan seluler dengan harga terjangkau.

"Di atas kertas, silsilahnya benar. Hooq, di samping Iflix dan Viu, mengejar piramida konsumen bagian tengah dan bawah yang belum dilayani Netflix. Pada saat itu, visi dan kepercayaan yang dianut adalah konten Hollywood akan berhasil. Di tengah pembajakan film dan serial barat yang merajalela di kawasan ini, menawarkan ide membuat konten tersebut jadi terjangkau oleh masyarakat," terang Arravind.

Akan tetapi, tantangan justru terletak pada pelaksanaan ide tersebut yang banyak hambatan, mulai dari struktur pasar, perilaku konsumen, pilihan konten/keadaan ekonomi, dan ketersediaan teknologi. Masalahnya, di negara yang disambangi Hooq (tidak termasuk India), membayar konten bukan bagian dari kebiasaan konsumen.

Konsumsi TV FTA (free-to-air) jauh lebih dominan dan berfungsi sebagai sumber utama konten lokal untuk masyarakat. Di banyak kasus, channel FTA juga membawa konten barat yang di-dubbing atau terjemahkan dalam bahasa lokal. Selain itu, ada tayangan olahraga lokal dan internasional dengan basis penonton yang masif.

"Meyakinkan orang untuk berlangganan bulanan [meskipun jumlahnya lebih kecil dari TV kabel berbayar] dan kemudian mengonsumsi konten on-demand [vs TV FTA], melalui jaringan data seluler mereka [dan di negara tersebut biaya data relatif tinggi], adalah salah satu batu sandungan awal yang besar."

Tantangan berikutnya adalah pilihan konten. Film dan serial Barat sebagian besar sudah hadir di TV kabel atau, jika ada dana lebih, berlangganan melalui Netflix. Hal ini menekan keengganan pelanggan untuk berlangganan layanan lain, seperti Hooq dan Iflix. Padahal biaya konten itu biayanya signifikan dibandingkan ambil konten lokal.

Sejauh ini masyarakat di Asia Tenggara lebih suka konten bahasa lokal atau konten Asia, sebagaimana yang berhasil dibuktikan Viu dan eksperimen Iflix menayangkan sajian konten dari Korea Selatan.

Di sisi lain, konten lokal sebagian besar diproduksi oleh dan untuk TV kabel dan FTA. Berarti Hooq dan Iflix perlu membayar tarif premium untuk mendapatkan akses ke penulis dan perusahaan PH terbaik. Hal ini yang menaikkan anggaran konten mereka.

Bila memilih sebagai advertising video on demand (AVOD), kompetisinya sekarang harus berhadapan dengan orang-orang yang mengakses YouTube, Facebook, dan platfrom sejenis. Berkompetisi di bidang iklan, berarti tidak hanya harus membangun produk atau layanan yang benar-benar baru, tapi juga tim yang relevan.

"Hooq telah memulai jalan itu. Menempatkan tim dan beberapa produk untuk mengatasi hal ini. Tapi masih ada tantangan di atasnya, membawa penonton yang cukup untuk menikmati konten gratis. Pencapaian tersebut dapat dijual ke pihak pengiklan."

Gunnarsson menambahkan, Hooq sadar agar semangat awalnya tetap hidup, perusahaan beberapa kali mengubah model bisnisnya sejak beberapa tahun terakhir. Contohnya menambahkan konten gratis, model freemium (ada iklan), menurunkan harga, dan membuat paket berlangganan harian. Di India, Hooq dipasarkan sebagai agregator konten berbahasa Inggris.

"Meskipun kami merekomendasikan layanan video OTT agar fleksibel dan responsif terhadap pasar lokal, saya pikir layanan harus sangat hati-hati untuk mempertahankan brand recognition dan hal-hal semacam ini [sebab] pada akhirnya dapat menjadi bumerang dan menyebabkan banyak konsumen bingung."

Pemain global bermodal tebal

Pemain regional akan terus ditekan dengan gencaran OTT global yang sudah membawa modal tebal. Kebanyakan dari mereka mengawali India sebagai ekspansi perdana karena mayoritas penduduknya bisa berbahasa Inggris dan populasinya ada di nomor dua di bawah Tiongkok.

Tiongkok tidak masuk radar karena negara tersebut sudah menutup rapat-rapat akses pemain luar dengan serangkaian regulasi yang ketat.

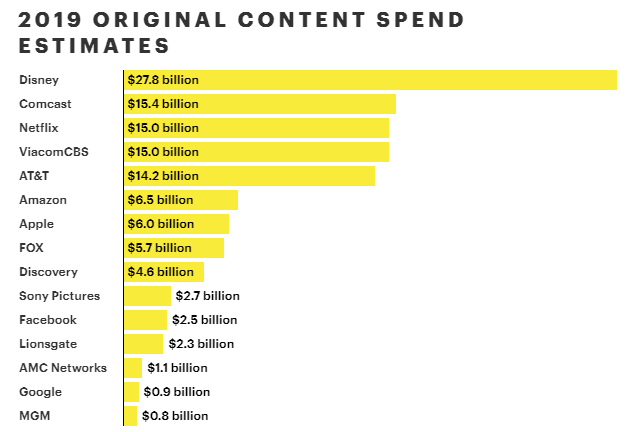

Dalam menyediakan konten, Netflix menyiapkan memiliki surat hutang jangka panjang. Misalnya saja, tahun ini mereka memiliki sekitar $14,6 miliar surat hutang jangka panjang dalam pembukuannya. Sebelumnya, perusahaan menerbitkan sekitar $2,2 miliar dalam bentuk obligasi pada musim gugur lalu dan tambahan $19,1 miliar dalam bentuk kewajiban belanja konten.

Anggaran belanja terus membengkak nilainya dari tahun ke tahun, selaras dengan gencarnya pemain lain berkantong tebal yang mulai terjun. Pada 2018, anggaran Netflix mencapai $12 miliar, naik dari sebelumnya $9 miliar. Lalu, angkanya menjadi $15,3 miliar di 2019 dan tahun ini menganggarkan $17,3 miliar.

Menurut firma BMO Capital Market, Netflix akan terus berinvestasi konten dan diprediksi tembus $26 miliar pada 2028. Angka yang begitu fantastis untuk mempertahankan tahtanya sebagai pemain video streaming teratas.

Pendapatan perusahaan ikut meningkat. Mereka tahun lalu memperoleh $20,1 miliar, naik 27,62% dari tahun sebelumnya yang mencapai $16 miliar. Netflix mengantongi laba bersih sebesar $1,85 miliar, naik 54,13% dari tahun sebelumnya $1,21 miliar.

Laba tersebut didapat sepenuhnya dari biaya berlanganan yang dibayarkan konsumen per bulannya. Amerika Serikat merupakan konsumen terbesar Netflix. Diperkirakan 54% penduduk negara tersebut adalah pelanggannya.

Bila ditotal, Netflix memiliki lebih dari 167 juta pelanggan. Pada kuartal IV 2019, ada tambahan 8,8 juta pelanggan baru. Pencapaian tersebut dikatakan menakjubkan, lantaran pada saat yang sama Apple dan Walt Disney merilis layanan video streaming.

Dijabarkan lebih jauh, khususnya di Asia Pasifik, termasuk Jepang, Korea Selatan, dan Australia, dan India, jumlah pelanggan Netflix mencapai 16,2 juta orang. Di antara empat kawasan, kontribusi kawasan ini adalah yang paling rendah.

Media Partners Asia mengestimasi pada 2018, ada lebih dari 8,5 juta pelanggan di 2018 untuk kawasan APAC. Asia Tenggara berkontribusi sekitar 11% dari angka tersebut atau sekitar 935 ribu pelanggan. Angka tersebut diestimasi akan semakin tinggi, apalagi kini bisa berlangganan lewat pulsa (Indonesia).

Harga yang dibanderol untuk paket ponsel adalah Rp49 ribu per bulan, atau lebih murah setengah harga dari paket dasar sebesar Rp109 ribu.

"Kami melihat Indonesia memiliki waktu menonton (screen time) yang dua kali lebih tinggi dibanding rata-rata pengguna global," ucap juru bicara Netflix Kooswardini Wulandari yang dikutip dari Kompas.

Pemain OTT global dan regional lainnya yang terang-terangan hadir di Indonesia dan bersaing dengan Netflix adalah Amazon Prime Video, HBO Go, dan Apple TV Plus. Selain menggunakan kartu kredit, pembayarannya bisa melalui pulsa dan GoPay (Google Play) dan Dana (untuk platform besutan Apple).

Selain pemain asal Amerika Serikat, perusahaan raksasa internet dari Tiongkok, Baidu, merilis layanan OTT-nya sendiri iQiyi ke Asia Tenggara, termasuk Indonesia. Pembayaran layanan ini bisa menggunakan pulsa.

Kita belum bicara Disney Plus yang maha raksasa akan jaringan kontennya. Indonesia sudah pasti masuk radar Disney, meski saat ini layanan streaming tersebut mengawalinya dengan India lewat layanan video streaming lokal Hotstar pada awal April 2020.

TechCrunch melaporkan kurang dari seminggu Disney Plus Hotstar sudah menjaring delapan juta pelanggan. Hotstar sendiri tergolong layanan streaming tersohor dengan lebih dari 300 juta pelanggan. Disney Plus sendiri, sejak dirilis kurang dari lima bulan lalu, diklaim sudah memiliki lebih dari 50 juta pelanggan di seluruh dunia.

Ramai-ramai berburu pasar Asia Tenggara

Pamor Netflix terancam dengan keberadaan para pemain global ini. Sebelum mereka mulai gencar, Netflix menggaet pemerintah Indonesia (lewat Kemendikbud) untuk melatih talenta lokal membuat film yang akan dipasarkan melalui platform globalnya. Disebutkan perusahaan menyiapkan dana $1 juta dalam kerja sama tersebut.

Pemerintah sejatinya masih "abu-abu" dengan kehadiran Netflix, seperti Kemenkominfo yang mengkhawatirkan penyebaran konten negatif. Kemenkeu juga terus mengincar pemain OTT asing, termasuk Netflix, terkait pembayaran pajak.

Konten Indonesia dalam katalog Netflix jumlahnya semakin banyak. Produksi konten original sudah diuji coba melalui film "The Night Comes for Us" dan serial dokumenter "Street Food" yang meliput kisah pembuat makanan legendaris dari Yogyakarta dalam salah satu episodenya.

Selain Indonesia, mereka aktif memproduksi konten bersama sejumlah sineas tersohor, seperti Malaysia (The Ghost Bride), Thailand (The Stranded), Taiwan (Nowhere Man dan Triad Princess), dan Korea Selatan yang kini jumlah konten originalnya sudah tidak bisa hitung dengan jari.

HBO tidak mau kalah. Meski belum semasif Netflix, sejumlah sineas Indonesia pernah diajak memproduksi konten, semisal film horor Dead Mine, serial Halfworlds, Folklore, dan Serangoon Road.

Sebagai pemain regional, konten Asia adalah pilihan Viu, yang berdiri sejak tahun 2016, untuk menarik pengguna dan sejauh ini premis mereka tepat.

Country Manager Viu Indonesia Varun Mehta menerangkan, Viu kini dikenal sebagai penyedia konten hiburan Asia. Untuk itu, perusahaan terus berupaya perbanyak produksi konten lokal untuk memuaskan pelanggan di Indonesia.

Lanjutnya, meski konten hiburan dari Korea Selatan digemari, tapi selera tersebut berbeda jika membandingkan konsumen di Jakarta dan Medan misalnya. Yang terakhir lebih menyukai konten lokal.

Pada awal Maret 2020, perusahaan mulai memperkenalkan konten dari Thailand sebagai gelombang konten regional berikutnya di Asia Tenggara. Ketersediaan ini berkat kemitraannya dengan GMM dan One31.

"Kami biasanya merilis sekitar 25-40 episode drama dengan berbagai judul setiap harinya. Ketersediaan konten baru adalah faktor utama mengapa konsumen terus mengakses Viu," terangnya seperti dikutip dari Bisnis.com.

Perusahaan juga menggaet sineas lokal Indonesia untuk memproduksi konten di Viu. Data terakhir menunjukkan pengguna aktif bulanan Viu hampir 41 juta di 16 negara dan telah ditonton selama lebih dari lima miliar menit pada tahun lalu.

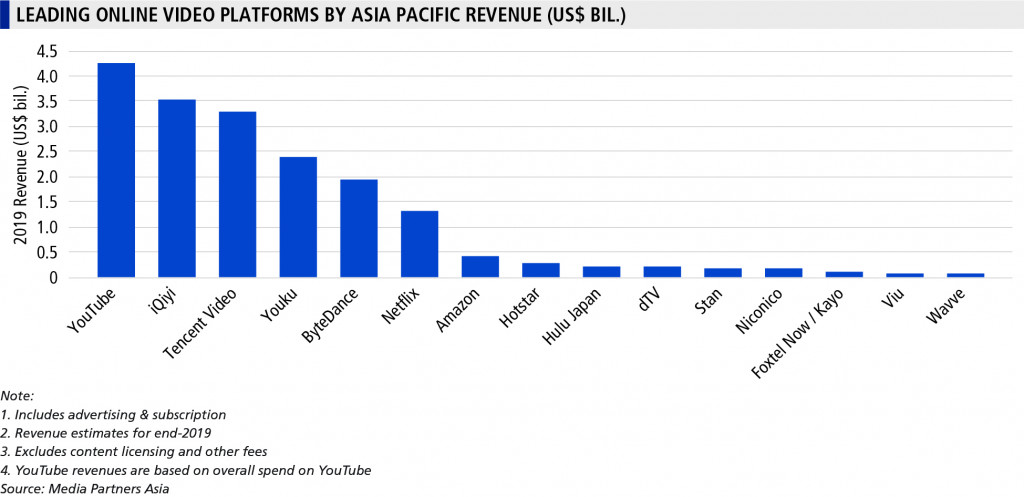

Pasar video online Asia Pasifik pada 2024 diperkirakan menembus angka $50 miliar menurut Media Partners Asia. Tahun lalu diestimasi ada kenaikan 24% dari tahun sebelumnya. Mereka juga menyebut, model SVOD akan mengalami penyesuaian, sedangkan model AVOD berkontribusi pada mayoritas pendapatan.

Tujuh klaster terbesar APAC secara berurutan akan menguasai pasar video online pada 2024. Mereka adalah Tiongkok, Jepang, Australia & Selandia Baru, India, Korea, Taiwan, dan Indonesia.

Pemain lokal

Dari semua negara di regional Asia Tenggara, kue bisnis terbesar ada di Indonesia. Statista memprediksi pendapatan yang diberikan Indonesia untuk OTT sebesar $161 juta dengan 21,9 juta jumlah pengguna pada tahun ini. Kenaikan nilai ini mencapai dua digit dibandingkan tahun 2019.

Ramalan itu tampaknya benar terjadi karena dampak pandemi Covid-19 dan kebijakan kerja dari rumah membuat konsumsi layanan OTT tinggi. Telkomsel mencatat terjadi kenaikan konsumsi data untuk layanan penunjang kerja, komunikasi pesan instan, online games, dan streaming video. Operator telekomunikasi lain juga melaporkan perolehan yang sama.

Di dalam negeri, ada sekian banyak pemain bermunculan, seperti Genflix, Vidio, GoPlay, KlikFilm (rumah produksi Falcon Pictures), MaxStream dan UseeTV Go (Grup Telkom), Mola TV, FirstMediaX. Stasiun TV FTA juga ikut merilis seperti Vision+ dan RCTI+, keduanya milik Grup MNC.

Vidio, Genflix, UseeTV, dan FirstMedia X tergolong lebih tua daripada koleganya. Mereka beroperasi sejak 2014. Dari keempatnya, Vidio bisa dikatakan punya traksi terkencang. Aplikasi ini sempat menduduki posisi pertama di Top Chart App Store dan Google Play selama pandemi berlangsung.

Kepada DailySocial, VP Brand Marketing Vidio Rezki Yanuar mengatakan, perjalanan Vidio bisa sampai ke tahap sekarang karena kekuatan konten lokal yang variatif dan bisa menyasar segala kalangan usia. Namun begitu, kekayaan konten original bagi platform OTT adalah suatu keharusan.

“Tidak dapat dipungkiri bahwa konten original dapat dipandang sebagai kekuatan dari brand OTT itu sendiri yang dapat menunjukkan jati diri dan kualitas brand. Secara spesifik, bagi kami, konten original adalah “anchor content” seperti layaknya setiap siaran stasiun televisi terestrial yang memiliki tayangan sinetron atau program andalan masing-masing,” terangnya.

Bertambahnya konten original dari berbagai OTT akan menambah volume keragaman sehingga lambat laun akan terus mengasah kualitas tontonan Indonesia dari hari ke hari. Sayangnya, Rezki enggan merinci anggaran belanja konten Vidio per tahun.

Di dalam katalognya, Vidio menyajikan tayangan internasional seperti film dan serial dari beragai negara Asia, dari Korea Selatan, India, dan Hollywood. Lalu, tayangan TV nasional dan internasional, edukasi, religi, animasi anak, hingga ribuan pertandingan olahraga dari berbagai cabang. Tayangan film lokal juga diperkaya dari keluaran terkini hingga nostalgia.

Dia menyebut pada Maret 2020, jumlah pengguna aktif Vidio mencapai 62 juta orang, naik 30% dari bulan sebelumnya. Diprediksi tren tersebut akan meningkat seiring anjuran kerja dari rumah dan larangan mudik yang ditetapkan pemerintah. Demografi terbesar penggunanya adalah 25-34 tahun (41%), di atas 35 tahun (35%). Pria adalah pengguna terbesar 59% dibandingkan perempuan 41%.

Selain perkaya konten, harga tentu menjadi bagian “sensitif” buat pengguna Vidio. Untuk berlanganan harga yang dibanderol mulai dari Rp15 ribu (1 minggu), Rp29 ribu (1 bulan), dan Rp300 ribu (1 tahun).

Dari koleksi katalog dan harga berlangganan, sasaran pengguna Vidio tidak bisa disamakan dengan Netflix. Vidio lebih mengarah pada mass market dengan kelas menengah ke bawah. Perbedaan strategi ini memperlihatkan bahwa masing-masing OTT punya pasar masing-masing.

Ekspansi OTT global yang jor-joran membuat pemain regional dan lokal harus bersiap dengan strategi penghalau. Semakin "lokal" solusi yang konsumen dapatkan, akan semakin mudah mendapat loyalitas. Cara ini yang akhirnya dipakai beragam pemain OTT lokal.

Lagipula, seperti yang dipaparkan Arravind Venugopal, membudayakan untuk membayar suatu acara yang bisa didapat saat nonton TV di rumah yang gratis bukan suatu pekerjaan rumah yang ringan buat orang Asia Tenggara, termasuk Indonesia.

Pemerintah di tiap negara juga kompak untuk membuat aturan main yang adil agar mereka tunduk. Memblokir tentu bukan pilihan yang bijak karena di sana ada hak konsumen untuk memilih mana yang ingin mereka nikmati. Semakin dilarang, semakin mudah diterobos karena kecanggihan VPN.

Sign up for our

newsletter

Premium

Premium