Bukalapak Siap Tercatat di BEI pada 6 Agustus Mendatang

Ditaksirkan bakal raup dana sebanyak-banyaknya Rp21,9 triliun; mayoritas akan digunakan untuk modal kerja

PT Bukalapak.com Tbk akhirnya mengumumkan secara terbuka untuk segera melantai di Bursa Efek Indonesia (BEI). Perusahaan yang akan memakai kode emiten BUKA ini, bakal listing di BEI pada 6 Agustus 2021.

Aksi unicorn ini jelas menarik perhatian karena menjadi perusahaan teknologi pertama di industri e-commerce Indonesia yang melantai ke bursa saham.

Berdasarkan prospektus yang disampaikan perseroan pada hari ini (9/7), Bukalapak melepas 25.765.504 lembar saham biasa atas nama yang seluruhnya merupakan saham baru, mewakili sebanyak-banyaknya 25% dari modal ditempatkan dan disetor perseroan setelah Penawaran Umum Perdana Saham.

Dari total tersebut, penjatahan untuk terpusat untuk investor ritel adalah 2,5% atau senilai Rp75 miliar. Namun akan disesuaikan kembali bila terjadi oversubscribed selama masa bookbuilding.

Harga penawaran saham berkisar antara Rp750 sampai Rp850 per lembar. Dengan demikian, nilai transaksi IPO ini sebanyak-banyaknya sebesar Rp21,9 triliun. Aksi ini bakal menjadi IPO terbesar sepanjang sejarah di Indonesia.

Perseroan akan segera melakukan roadshow menjaring investor besar di luar negeri dan di dalam negeri untuk berpartisipasi dalam aksi korporasi ini.

Dana yang diraup akan dialokasikan sekitar 66% untuk keperluan modal kerja. Sisanya digunakan untuk modal kerja entitas anak, yakni sekitar 15% dialokasikan untuk Buka Mitra Indonesia, sekitar 15% untuk Buka Usaha Indonesia. Kemudian, sekitar 1% untuk Buka Investasi Bersama, sekitar 1% untuk Buka Pengadaan Indonesia, sekitar 1% untuk Bukalapak Pte. Ltd., dan sekitar 1% untuk Five Jack (itemku).

Masa penawaran awal dilangsungkan pada 9 Juli-19 Juli 2021. Lalu, masa penawaranumum perdana saham pada 28 Juli-30 Juli 2021. Jika proses berjalan lancar, maka pencatatan saham perdana Bukalapak di BEI akan berlangsung pada 6 Agustus 2021 mendatang.

Dari total saham yang dilepas ke publik, perseroan akan mengaplikasikan sebanyak 0,1% untuk program alokasi saham kepada karyawan (employee stock allocation/ESA) atau sebanyak-banyaknya sebesar 25,76 juta dengan harga pelaksanaan ESA yang sama dengan harga penawaran.

Penawaran umum perdana saham perseroan tidak menggunakan sistem elektronik atau e-IPO. Manajemen menyebutkan tata cara pemesanan saham berdasarkan Peraturan No.IX.A.2 dan Peraturan No.IX.A.7 dengan penyesuaian tertentu berdasarkan surat Otoritas Jasa Keuangan (OJK) No. S-108/D.04/2021 tanggal 7 Juli 2021.

Bukalapak menyediakan tautan khusus untuk memudahkan investor memperoleh informasi cara pemesanan. Ada 4 informasi yang disampaikan, yakni informasi emisi saham Bukalapak, harga saham, formulir pemesanan pembelian atau FPPS, serta prospektus awal dan prospektus.

Pemesanan saham Bukalapak dilakukan secara khusus. Investor wajib memiliki Single Investor Identification (SID), Sub Rekening Efek (SRE), dan Rekening Dana Nasabah (RDN).

Rencana berikutnya

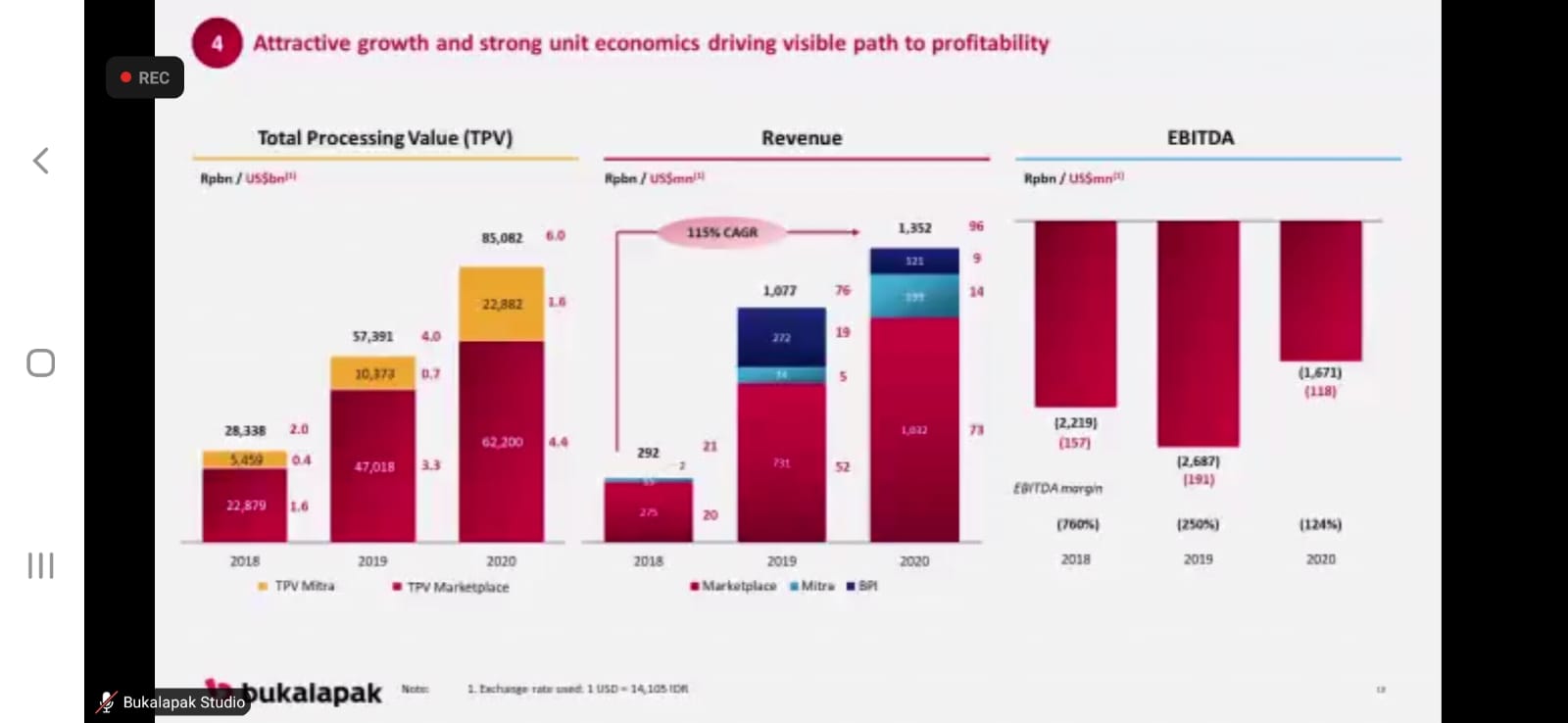

Dari prospektus, perseroan membukukan nilai transaksi mencapai Rp85 triliun per tahun, meningkat dari sebelumnya Rp28 triliun. Peningkatan ini membuat pendapatan Bukalapak naik 4,6 kali menjadi Rp1,35 triliun dari Rp290 miliar per tahun.

“Tumbuh 115% rata-rata per tahun. Banyak perusahaan teknologi yang harus bakar uang untuk tumbuh, tapi cara berpikir kami beda. Kami ingin tumbuh dan memperbaiki profitabilitas kami. Kami memperbaiki EBITDA dan terus berusaha agar tren ini dapat terus berlanjut dan bisa menjadi perusahaan yang menguntungkan di masa mendatang,” ucap Presiden Direktur Bukalapak Rachmat Kaimudin dalam public expose, hari ini (9/7).

Ia juga menyampaikan bahwa aksi IPO ini adalah tonggak sejarah di industri teknologi dan pasar modal karena saham perusahaan unicorn sudah dapat dimiliki masyarakat luas. Sebelumnya Bukalapak hanya aplikasi yang sudah berdiri selama 11 tahun.

“Dengan mimpi yang besar, dimulai dari kos-kosan dan modal dari Rp80 ribu tapi punya tujuan besar memajukan UMKM.”

Menurutnya, masalah yang dihadapi UMKM di Indonesia cukup kompleks dan belum tersentuh teknologi, sehingga proses bisnisnya masih dijalankan secara tradisional. Teknologi menjadi solusi yang bisa dipakai untuk melayani masyarakat yang belum terlayani.

Kehadiran layanan e-commerce di satu sisi juga belum merata. Sebesar 70% transaksinya datang dari lima kota besar di Indonesia, yakni Jakarta, Surabaya, Bandung, Medan, dan Semarang. Populasi di kota tersebut hanya 10% dari total populasi di Indonesia.

More Coverage:

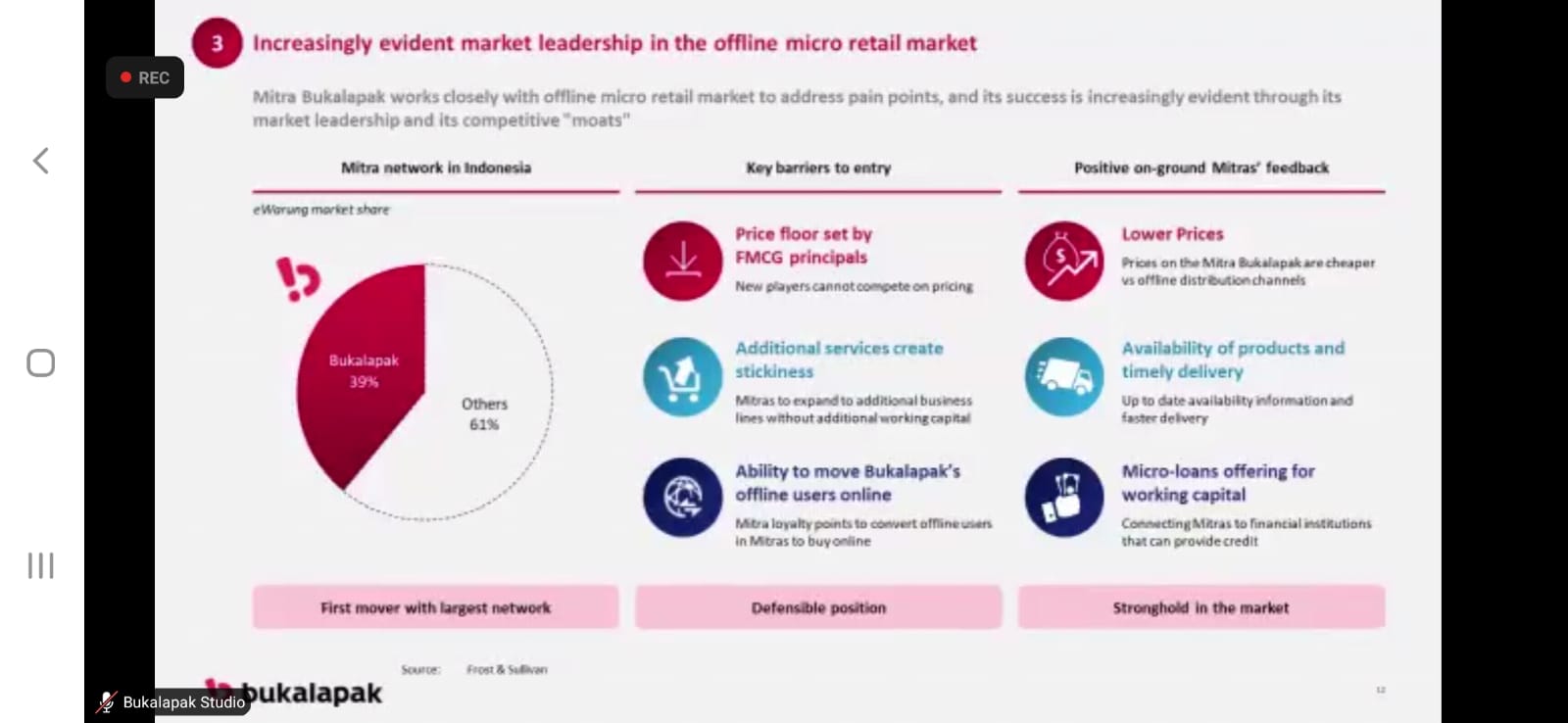

Sementara, 90% populasi Indonesia yang datang di luar lima kota tersebut hanya melakukan transaksi di layanan e-commerce sebesar 30% dari nilai transaksi. “Jadi perbandingannya 20:1 dari segi populasi masyarakat Indonesia. Strategi kami adalah membuka jaringan O2O melalui digitalisasi warung yang bisa menjadi infrastruktur tambahan.”

Pasca IPO, sambung Rahmat, perseroan akan melanjutkan strategi bisnis all commerce, melalui aplikasi Bukalapak dan Mitra Bukalapak (beserta aplikasinya), untuk menambah produk dan layanan buat mitra agar makin banyak yang terdigitalisasi dan punya banyak tambahan sumber pendapatan.

Direktur Bukapalak Teddy Oetomo turut menambahkan, pendapatan yang disumbang dari Mitra Bukalapak kemungkinan ke depannya bakal lebih dominan dari layanan e-commerce. Ia beralasan karena pertumbuhannya belakangan yang fantastis dan inovasi yang selalu dilakukan perusahaan.

“Bukalapak akan mendapat komisi bila pelapak kami bisnisnya tumbuh, maka bisnis kami itu saling beriringan. Semakin bisnis mereka berkembang, mereka dapat semakin loyal dengan Bukalapak,” pungkasnya.

Sign up for our

newsletter