GoTo Incar 15,2 Triliun Rupiah dari IPO, Dipakai untuk Perkuat Ekosistem "Hyperlocal"

Induk usaha Gojek dan Tokopedia memulai penawaran saham perdana alias IPO dengan melepas 48-52 miliar lembar saham

PT GoTo Gojek Tokopedia Tbk (GoTo) resmi mengumumkan penawaran saham perdana ke publik atau Initial Public Offering (IPO) di Bursa Efek Indonesia (BEI). Disampaikan dalam paparan publiknya, induk Gojek dan Tokopedia membidik dana segar sebesar $1,1 miliar atau setara 15,2 triliun Rupiah.

GoTo akan menjual sebanyak 48 miliar lembar saham dengan maksimal 52 miliar lembar saham seri A, setara dengan 4,35% dari modal ditempatkan dan disetor. Harga yang ditetapkan berada di kisaran harga Rp316-Rp346 per lembar saham.

Dengan penetapan harga tersebut, pihaknya memperkirakan dapat mencapai kapitalisasi pasar antara Rp376,6 triliun-Rp413,7 triliun, dan berpotensi menjadi salah satu IPO dengan nilai terbesar di Indonesia. Selain itu, penetapan harga ini dinilai ikut mencerminkan kekuatan bisnis, fundamental, dan prospek GoTo di masa depan.

Masa penawaran awal dibuka mulai 15-21 Maret 2022 dan masa penawaran umum pada 29-31 Maret 2022. Sementara, tanggal pencatatan efektif pada 25 Maret 2022. Adapun, GoTo menunjuk penjamin pelaksana emisi efek antara lain PT Indo Premier Sekuritas, PT Mandiri Sekuritas, dan PT Trimegah Sekuritas Indonesia Tbk.

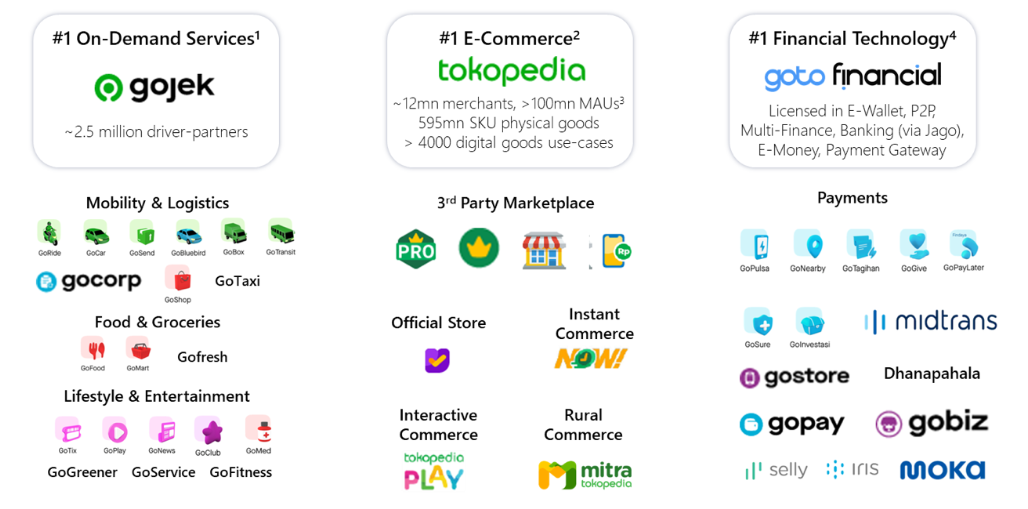

Ride-hailing, e-commerce, dan fintech

Dalam paparan publiknya, Co-founder dan CEO GoTo Andre Soelistyo menyebutkan akan menggunakan dana IPO GoTo untuk membangun infrastruktur dan sumber daya yang tepat untuk mengeksekusi strategi hyperlocal melalui tiga anak usahanya, yakni Gojek (ride-hailing), Tokopedia (e-commerce), dan GoTo Financial (fintech). Dengan strategi ini, GoTo berupaya mengakselerasi pertumbuhan pengguna baru, user engagement, dan penetrasi produk yang baru diluncurkan.

Berdasarkan data perusahaan, saat ini Gojek punya 2,5 juta mitra pengemudi; Tokopedia punya 12 juta merchant dengan hampir 600 juta SKU produk fisik, 4000 produk digital, dan lebih dari 100 juta Monthly Active User (MAU); dan GoTo Financial memiliki lisensi di e-wallet, P2P, multifinance, banking (Jago), e-money, hingga payment gateway.

"Dengan ekosistem besar, ini memampukan GoTo untuk mengeksekusi strategi hyperlocal. Upaya memenuhi kebutuhan barang dan jasa dengan biaya ekonomis dapat tercapai karena supply dan demand berdekatan satu sama lain. Ini menjadi salah satu kekuatan GoTo dengan mengoptimalkan jaringan mitra pengemudi, merchant, dan logistik yang dimiliki. Ini menjadi strategi yang lebih sustainable daripada bergantung pada satu use case saja," paparnya.

Mengutip laporan RedSeer per Desember 2021, pasar on-demand diperkirakan mencapai Rp77,8 triliun di 2020 dan diproyeksi menjadi Rp259,2 triliun di 2025. Kemudian, pasar e-commerce untuk barang fisik diperkirakan mencapai Rp642,2 triliun dan diproyeksi tumbuh menjadi Rp1.980 triliun di 2025. Lalu, pasar fintech diperkirakan mencapai Rp256,3 triliun di 2020 dan diestimasi naik menjadi Rp1.009 triliun pada 2025.

Data Euromonitor di 2020 juga mencatat bahwa ekosistem raksasa GoTo mampu berkontribusi lebih dari 2% terhadap PDB Indonesia dan melayani hampir dua per tiga konsumsi rumah tangga di Indonesia.

Menuju profitabilitas

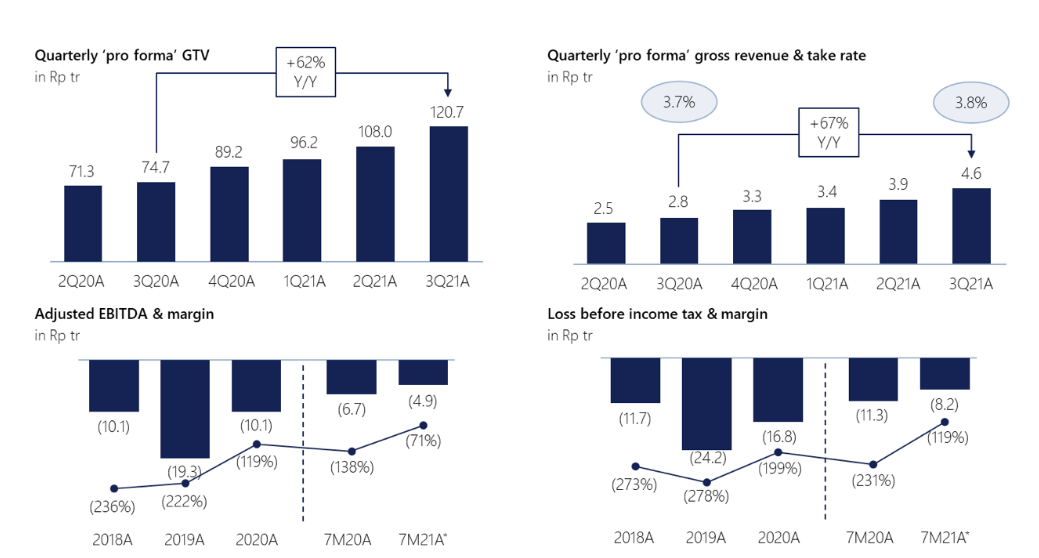

Berdasarkan prospektus awal IPO, total aset GoTo tercatat sebesar Rp158,17 triliun per akhir September 2021. Masih pada periode tersebut, pendapatannya tercatat sebesar Rp3,40 triliun atau naik dari tahun sebelumnya yang sekitar Rp2,34 triliun. Namun, GoTo masih membukukan kerugian bersih sebesar Rp11,58 triliun, naik dari periode sama tahun lalu Rp10,43 triliun.

Untuk periode selama 12 bulan (Oktober 2020-September 2021), Gross Transaction Value/GTV GoTo mencapai sebesar Rp414,2 triliun. Sebanyak 55 juta pengguna melakukan transaksi dengan nilai pesanan mencapai 2 miliar pada periode tersebut.

Disinggung mengenai target mencapai keuntungan, Co-founder Tokopedia William Tanuwijaya mengatakan, "keinginan untuk bisa profitable bukan sekadar angan-angan. Jelas terlihat di prospektus kami, ada improvement [kinerja] di setiap kuartal. Kami tunjukkan rekam jejak operasional kami dan yakin kami bisa profit dalam jangka menengah," ucapnya.

Sementara itu, Andre mengungkap telah memetakan strateginya dengan menyoroti beberapa kunci utama, yakni akselerasi layanan pasca-merger dengan Tokopedia, biaya akuisisi pengguna, dan imbas terhadap marjin.

Ia menilai sinergi pada ekosistem Gojek dan Tokopedia dapat membantu mendongkrak pertumbuhan jumlah pengguna dan transaksi. Menurutnya, hal ini sudah terlihat dari peningkatan spending pengguna pasca penggabungan dua entitas bisnis menjadi GoTo.

More Coverage:

"Dalam satu kegiatan marketing, kami bisa sekaligus menaikkan transaksi dari layanan kami. Misalnya, transaksi di Tokopedia memakai GoSend dengan pembayaran GoPay. Dalam satu kali spending, ada tiga sampai empat layanan yang terpakai," paparnya dalam konferensi pers IPO GoTo.

Kemudian, Andre juga menyoroti faktor komisi (take rate) di platform GoTo yang dinilai lebih rendah dibandingkan platform sejenis di dunia. Dengan sinergi ini, kesempatan untuk meningkatkan take rate dapat lebih cepat apabila dibarengi dengan pengembangan inovasi, peningkatan penetrasi pengguna dan layanan, hingga aktivitas marketing. Dengan begitu, pendapatan bruto akan ikut naik.

Sementara dari sisi biaya akuisisi pengguna, implementasi machine learning dan data dapat membantu GoTo untuk memahami perilaku pengguna. Dari sini, pihaknya dapat menciptakan kampanye dan produk yang lebih personalized kepada pengguna. Ini pula yang akan menurunkan biaya akuisisinya karena pasar menjadi lebih targeted.

"Dengan semua faktor di atas, hal tersebut dapat berimbas terhadap perluasan margin dan efisiensi biaya di fix cost. Pertumbuhan pendapatan lebih cepat dibandingkan biaya yang keluar. Ini dapat membantu kami mencapai profit," tutupnya.

Sign up for our

newsletter