Outlook E-commerce 2024: Akankah Jadi Tahun Realisasi Keuntungan?

Asosiasi optimistis e-commerce segera capai lampu hijau; pengamat soroti potensi persaingan dan regulasi dari kemitraan GoTo-TikTok

2023 seolah menjadi tahun terjal yang dihadapi industri e-commerce Indonesia. Berbeda dengan sebelumnya, saat pelaku e-commerce masih mengeksplorasi layanan, fitur, dan model bisnis --- kini mereka fokus untuk mencapai keuntungan.

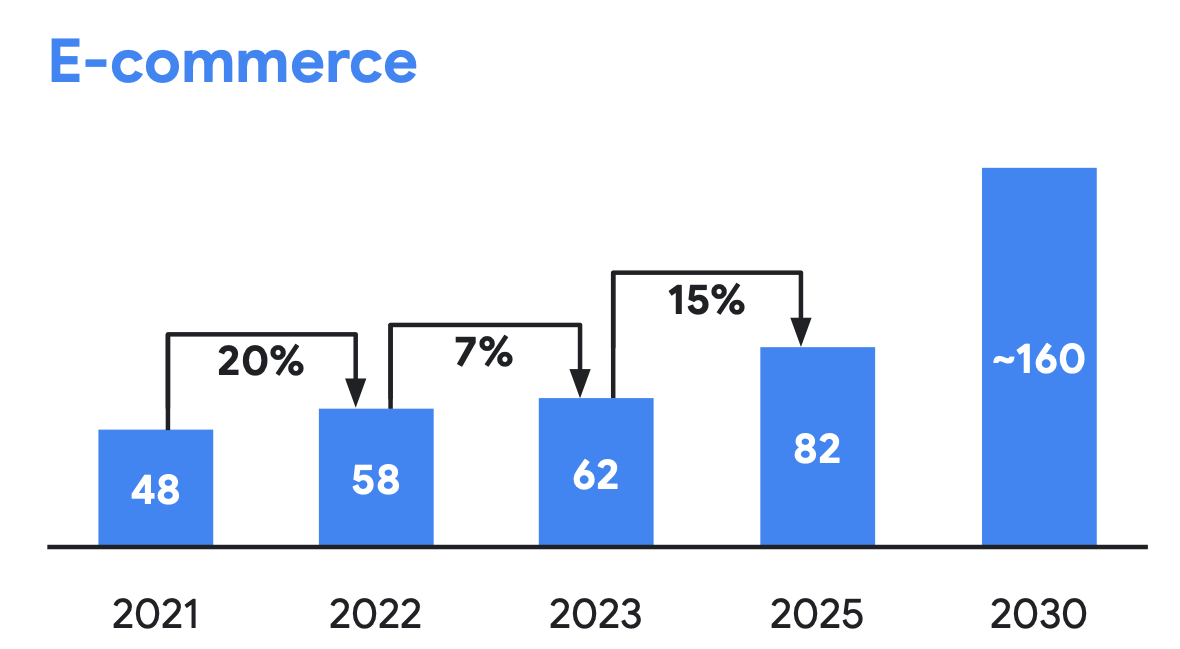

Pada tahun ini, sektor e-commerce diestimasi menyumbang Gross Merchandise Value (GMV) sebesar $62 miliar berdasarkan laporan e-Conomy SEA 2023. Secara total, GMV ekonomi digital Indonesia diproyeksikan tembus $110 miliar pada 2025 dengan porsi 75% masih disetor oleh e-commerce. Jelas menandakan sektor ini masih menjadi motor penggerak ekonomi digital di Indonesia.

Ketua Umum Asosiasi E-commerce Indonesia (idEA) Bima Laga menilai pelaku industri kini memantapkan fokus layanan/produk dan model bisnis yang tepat. Dalam skala makro, ruang pertumbuhannya juga masih sangat besar mengingat penetrasi e-commerce diperkirakan baru sekitar 20%.

Peningkatan penetrasi e-commerce sejalan dengan kenaikan penetrasi internet di Indonesia yang diproyeksi mencapai 70%-80%. Bima menyebut masih banyak wilayah di luar tier 1 yang belum terjangkau atau belum pernah berbelanja online. Laporan e-Conomy SEA 2021 sempat mencatat ada sekitar 21 juga pengguna internet baru saat pandemi, sebanyak 72% berasal dari luar kota besar.

Dinamika di 2023

Dalam perkembangannya selama lebih dari 10 tahun, industri e-commerce telah mengeksplorasi berbagai pendekatan, mulai dari B2C, B2B, atau C2C. Selama periode itu, ada hampir 10 platform e-commerce gulung tikar karena tak mampu bersaing dalam jangka panjang, sebut saja Blanja.com, Elevenia, dan JD.id.

Kini industri e-commerce menyisakan lima pemain teratas antara lain Shopee, Tokopedia, Lazada, Blibli, dan Bukalapak dengan fokus utama memperkuat bisnis inti dan mencapai keuntungan tahun ini. Berbagai upaya telah diambil untuk mendorong efisiensi lewat restrukturisasi karyawan dan pengurangan bakar uang pada promo belanja dan subsidi ongkos kirim.

Sorotan kami di sepanjang 2023:

- Grup GoTo memangkas hampir 2.000 karyawan selama dua tahun terakhir, dilanjutkan dengan spinoff aplikasi GoPay (unit keuangan) dan divestasi GoPlay dan GoTix (unit bisnis hiburan).

- Sejak tahun lalu, Shopee pivot strateginya untuk fokus mengejar profitabilitas dibandingkan pertumbuhan bisnis; juga telah merumahkan lebih dari 500 karyawan pada awal tahun ini.

- Bukalapak melakukan PHK gelombang kedua pada akhir Juli 2023; lini bisnis Mitra masih jadi fokus utama, sedangkan di lini Marketplace, fokus pada produk yang punya take rate dan margin tinggi, yakni produk digital (pulsa dan game).

- Blibli masih menggenjot ekspansi gerai omnichannel untuk mengakomodasi pesanan di berbagai kanal penjualan, termasuk penambahan 14 gerai consumer electronic dan gudang baru dengan dukungan AI untuk menghemat pengemasan barang.

Dalam pernyataan resminya, manajamen GoTo sempat mengungkap perubahan strateginya dengan fokus pada segmen budget consumer dan menekan insentif biaya pengiriman dengan memanfaatkan kapabilitas logistik sendiri. Strategi ini ditempuh untuk menjaga pangsa pasarnya, tetapi berdampak terhadap penurunan GTV e-commerce sekitar 9% (YoY) di Q3 2023.

Strategi efisiensi ini dirasa belum dapat merealisasikan keuntungan mengingat Blibli, Bukalapak, dan GoTo masih mencatatkan kerugian bersih dan EBITDA disesuaikan negatif, setidaknya hingga Q3 2023.

| Platform | EBITDA yang disesuaikan |

| Blibli | -Rp817 miliar |

| Bukalapak | -Rp95 miliar |

| Tokopedia | -Rp974 miliar |

| Shopee (Asia) | -$306,2 juta |

Sumber: Laporan keuangan Q3 2023

"Dulu industri masih mengeksplorasi model bisnis dan fitur, sekarang lebih mengarah ke marketplace. Pemain e-commerce terus fokus mengembangkan revenue channel yang pas untuk meningkatkan profitabilitasnya, harus fokus di channel apa. Saya melihat offline dan online akan berjalan beriringan, mereka harus memanfaatkan semua channel," tutur Bima saat dihubungi DailySocial.id.

Lanskap e-commerce di 2024

Resminya kemitraan GoTo dan TikTok untuk menggabungkan bisnis e-commerce menjadi salah satu aksi korporasi yang tak terduga jelang penutupan tahun ini. Kemitraan strategis ini adalah buntut pelarangan TikTok untuk memfasilitasi transaksi jual-beli di platform media sosialnya.

Bagaimana kongsi Tokopedia-TikTok dapat mengubah lanskap dan persaingan industri e-commerce di tahun 2024?

Sejak beberapa tahun terakhir, Shopee terus memimpin transaksi yang ikut terdongkrak berkat fitur live shopping. Berdasarkan laporan Momentum Works di 2022, Shopee mendominasi perolehan GMV sebesar $47,9 miliar di Asia Tenggara, diikuti Lazada ($20,1 miliar), Tokopedia ($18,4 miliar), Bukalapak ($5,3 miliar), TikTok Shop ($4,4 miliar), dan Blibli ($2,2 miliar).

TikTok diketahui berupaya menguasai dominasinya di Asia Tenggara melalui layanan e-commerce, Indonesia menjadi pasar utamanya. Compas Market Insight mencatat TikTok Shop membukukan penjualan produk FMCG hingga Rp1,33 triliun pada periode 1 September 2023-1 Oktober 2023 (sebelum ditutup). TikTok juga punya basis pengguna besar di Indonesia, yakni sekitar 125 juta pengguna.

Nailul Huda, Direktur Ekonomi Digital di Center of Economic and Law Studies (CELIOS) menyoroti dua poin besar dari kemitraan strategis GoTo dan TikTok. Pertama, langkah strategis ini untuk mengalahkan Shopee yang saat ini menduduki pangsa teratas e-commerce di Indonesia. Kedua, upaya untuk mengembalikan pengalaman bermedia sosial sekaligus berbelanja online.

"[Namun], dampaknya bagi industri, [kemitraan] ini akan menciptakan [gap] yang jauh dengan kompetitor lainnya, seperti Lazada, Blibli, apalagi Bukalapak. Persaingan akan mengerucut antara Shopee dan Tokopedia dengan ekosistem milik masing-masing. Siapa yang punya ekosistem paling komplit dan disukai pengguna, mereka akan memenangkan persaingan," jelasnya dihubungi DailySocial.id.

Masuknya TikTok ke e-commerce lokal secara langsung mengindikasikan rivalitas kuat dari grup raksasa internet global, yakni ByteDance (Tiongkok) dan Sea Group (Singapura). Sementara, dari kacamata GoTo, kolaborasinya dengan TikTok dapat mendorong bisnis Tokopedia untuk menyeimbangkan segmen traditional e-commerce dan transaksi yang bersifat impulsif.

Dari sudut pandang konsumen, pengalaman tersebut dapat meningkatkan jumlah dan loyalitas pengguna bagi platform masing-masing. Tinggal bagaimana Tokopedia dan TikTok saling mensinergikan fitur dan layanannya dalam satu aplikasi. "Selama ini, Tokopedia punya ekosistem yang cukup lengkap dan besar, dari pembayaran hingga logistik. Namun, salah satu kelemahan di Tokopedia adalah fitur live shopping-nya masih kalah dari Shopee," tambah Huda.

More Coverage:

Fenomena live shopping marak diminati di Indonesia karena didorong faktor viralitas dan harga yang murah. Tren ini pertama kali dipopulerkan oleh Alibaba pada 2016 yang berhasil menarik lebih dari 500 juta penonton. McKinsey, dalam laporannya, mencatat GMV dari live shopping oleh brand dan influencer pada periode 2017-2020 tumbuh hingga 280% p.a.

Terlepas itu semua, Huda menilai bahwa pemerintah perlu melakukan penyesuaian aturan yang sudah ada, merujuk pada Permendag No. 31 Tahun 2023 yang baru diterbitkan beberapa bulan lalu. Ia mengkhawatirkan kesepakatan dua pemain dominan ini bisa memicu gap yang tebal antar platform Perdagangan Melalui Sistem Elektronik (PMSE) lainnya.

Ia berujar, penyesuaian ini diperlukan untuk menekan potensi predatory pricing sehingga dapat melindungi UMKM atau pedagang offline. Aturan terkait kategori produk impor dan minimum harga telah dimuat dalam Permendag yang baru, tetapi perlu penyesuaian pada pengetatan impor. Misalnya, penambahan tagging produk di seluruh platform PMSE, tidak hanya Tokopedia, TikTok, atau Shopee.

"Inovasi yang semakin cepat akan menciptakan model bisnis yang selalu diperbarui dan menyentuh langsung ke masyarakat. Regulasi yang terlalu tebal akan membuat regulator kebingungan menempatkan posisi platform. Jangan sampai posisi Tiktok dan Tokopedia bermasalah ke depannya. Perlu ada penyesuaian regulasi, terutama terkait jenis perizinan."

Sign up for our

newsletter

Premium

Premium